Проверить автомобиль на залог по VIN (ВИН) — Автокод

В официальный реестр залогового имущества РФ занесено более 2 млн автомобилей. Чтобы не наткнуться при покупке на машину в залоге, проверьте её на Автокод!

О чем расскажет проверка авто на залог

Заполните строку проверки на сайте Автокод и получите краткую характеристику авто онлайн. После оплаты услуги сформируется полный отчет машины со следующими данными:

- информация в ПТС;

- нахождение в залоге;

- история регистрационных действий;

- пробег;

- участие в ДТП;

- ограничения ГИБДД и т.д.

Проверить, в залоге ли автомобиль, онлайн вы можете в любое время по vin или гос.номеру. Копия отчета поступит на ваш электронный адрес.

Почему необходимо проверить авто на залог — мнение эксперта

Виталий Зайков, автоэксперт

«Так или иначе, если автомобиль в залоге, готовьтесь к судебному процессу. Процедура будет долгой, нервной и утомительной. Придётся постараться, чтобы суд признал вас добросовестным покупателем. И даже если это произойдёт, то вернётcя только та сумма, которая указана в договоре купли-продажи. При том что очень часто в договоре указывается стоимость намного меньшая, чем реальная цена автомобиля. При этом ответчик будет выплачивать каждый месяц по 50% от дохода. Надо ли вам это? Лучше и правильнее несколько раз проверить авто на залог в банке перед покупкой через открытые и платные сервисы».

Процедура будет долгой, нервной и утомительной. Придётся постараться, чтобы суд признал вас добросовестным покупателем. И даже если это произойдёт, то вернётcя только та сумма, которая указана в договоре купли-продажи. При том что очень часто в договоре указывается стоимость намного меньшая, чем реальная цена автомобиля. При этом ответчик будет выплачивать каждый месяц по 50% от дохода. Надо ли вам это? Лучше и правильнее несколько раз проверить авто на залог в банке перед покупкой через открытые и платные сервисы».

Что будет, если не проверить авто на залог перед покупкой

Истории потерпевших

Сергей:

— В 2013 году приобрел авто. Спустя несколько месяцев выяснилось, что это залоговая машина. У меня на руках был оригинал ПТС. Однако суд встал на сторону банка, автомобиль забрали. Полиция мошенника так и не нашла. Он скрылся у себя на родине, в Азербайджане. Деньги, конечно, никто не вернул.

Константин:

— Год назад купил машину, а спустя месяц узнал, что она числится в залоге.

Как пробить залоговое авто перед покупкой

Проверить автомобиль на залог по vin или по гос.номеру можно с помощью Автокод. Сервис запрашивает минимум информации для подготовки полного отчета.

Что нужно сделать для проверки залогового авто:

- ввести регистрационный номер в поисковую строку;

- получить краткую характеристику авто и оплатить полный отчет;

- получить отчет на экране онлайн и письмом на электронную почту.

Узнать, в залоге машина или нет, легко в 3 шага. Вам не нужно никуда ехать или дополнительно искать vin, как на других сайтах проверки авто. Вы можете проверить автомобиль, зарегистрированный в любом регионе России.

Почему пробить авто лучше через Автокод

Главное преимущество Автокод – не отходя от компьютера, в течение 5 минут, указав только гос.

Есть, как минимум, пять причин обратиться к нам:

- Все отчеты проходят проверку через официальные источники – ГИБДД, реестр залогов в Федеральной нотариальной палате и т.д.

- Авто можно пробить только по регистрационному номеру.

- Проверка занимает 5 минут.

- Действующее мобильное приложение Автокод позволяет проверить авто прямо на сделке.

Покупка непроверенного авто грозит серьезными последствиями – судом, потерей денег, времени и машины. Благодаря слаженной работе сервиса, вы вовремя получите отчет и узнаете, чем «дышит» желаемый автомобиль еще до сделки. И помните: кто владеет информацией – тот владеет миром. В вашем случае, автомобилем!

Узнать, в залоге ли автомобиль, по вин или гос номеру прямо сейчас!

Как проверить автомобиль на залог

Покупка подержанного автомобиляВсе статьи

Все статьи Выездная диагностика Выбор автомобиля Как избежать обмана Поиск вариантов Оформление сделки Общение с продавцом Что делать после покупки Как оценить авто Покупка б/у авто в салоне Техническая проверка С чего начать Советы по покупке

Как избежать обмана84413

Приобретая автомобиль с пробегом, помните, что техническая неисправность – самое малое, что может с ним приключиться в будущем. Куда хуже нарваться на покупку залоговой машины. Так и авто заберут, и деньги уже никто не вернет. Поэтому эксперты советуют проверять автомобиль как можно внимательнее. Автокод расскажет, как грамотно проверить машину на залог.

Куда хуже нарваться на покупку залоговой машины. Так и авто заберут, и деньги уже никто не вернет. Поэтому эксперты советуют проверять автомобиль как можно внимательнее. Автокод расскажет, как грамотно проверить машину на залог.

Как проверить машину на залог самостоятельно

Авто в залоге могут выдать очевидные признаки. Например, если машину приобретали в кредит, то в полисе КАСКО будет указано название организации, выдавшей кредит. А это значит, что долг еще не выплачен владельцем авто.

Как еще можно узнать о залоге:

- Во время сделки просите оригинал ПТС – в случае залога кредитор оставляет его у себя на время займа. Недобросовестные продавцы в таком случае показывают покупателю копию тех.паспорта, которую несложно получить по запросу в ГИБДД.

- Если с момента покупки машины из салона прошло не больше трех лет, то, вероятно, она находится в автокредите. Три года – срок, который дают на выплату долга.

- Если в ПТС стоит отметка, что машину приобрели по договору комиссии, то это еще один повод, чтобы задуматься.

- Перед покупкой следует внимательно изучить рынок. Слишком низкая цена автомобиля может говорить о том, что продавец желает побыстрее от него избавиться. Сколько стоят подержанные машины, читайте в нашем специальном материале.

- Продавец должен предоставить договор о купле-продаже. Если его нет, то, возможно, он хочет что-то от вас скрыть.

Также читайте: Дубликат ПТС: чем опасен и как отличить от оригинала

Если личная проверка не дала результатов, или вы сомневаетесь в своей компетентности, то лучше продолжить проверку авто.

Проверить авто на залог с помощью финансовых учреждений

Вы решили обратиться в финансовые организации, чтобы продолжить проверку перед покупкой. Однако не забудьте учесть, что она отнимет у вас много времени, и будьте готовы им пожертвовать.

Где можно получить данные о залоге:

- Бюро кредитных историй. Это компании, которые законно занимаются хранением кредитных историй и предоставлением кредитных отчетов.

Вы можете сделать запрос под видом продавца автомобиля, если вам известны его паспортные данные. Однако сложность заключается в том, что для этого нужно предоставить личный код субъекта на сайте Центрального банка РФ. По смыслу он аналогичен Pin для банковской карты и нужен только для доступа к кредитным историям. Большинство заемщиков о нем не знают, поэтому там же, на сайте Центрального банка, можно воспользоваться процедурой восстановления кода. После этого к вашим услугам любые игроки на рынке БКИ.

Вы можете сделать запрос под видом продавца автомобиля, если вам известны его паспортные данные. Однако сложность заключается в том, что для этого нужно предоставить личный код субъекта на сайте Центрального банка РФ. По смыслу он аналогичен Pin для банковской карты и нужен только для доступа к кредитным историям. Большинство заемщиков о нем не знают, поэтому там же, на сайте Центрального банка, можно воспользоваться процедурой восстановления кода. После этого к вашим услугам любые игроки на рынке БКИ. - Проверка по банкам – способ весьма долгий и утомительный. Вам придется заглянуть в реестр каждого из банков самостоятельно. Минус – далеко не все из них находятся в публичном доступе. Полный перечень банков РФ есть на сайте Банки.ру.

В обоих способах осуществить проверку без данных продавца не удастся. Как минимум, у вас на руках должна быть точная копия ПТС с подписью.

Проверить авто на залог онлайн

Конкретный и быстрый результат даст проверка через онлайн-сервисы. В этом случае на помощь придут как государственные, так и коммерческие сайты. Какими воспользоваться – решать вам. Чтобы знать наверняка, можно пройтись по всем сразу.

В этом случае на помощь придут как государственные, так и коммерческие сайты. Какими воспользоваться – решать вам. Чтобы знать наверняка, можно пройтись по всем сразу.

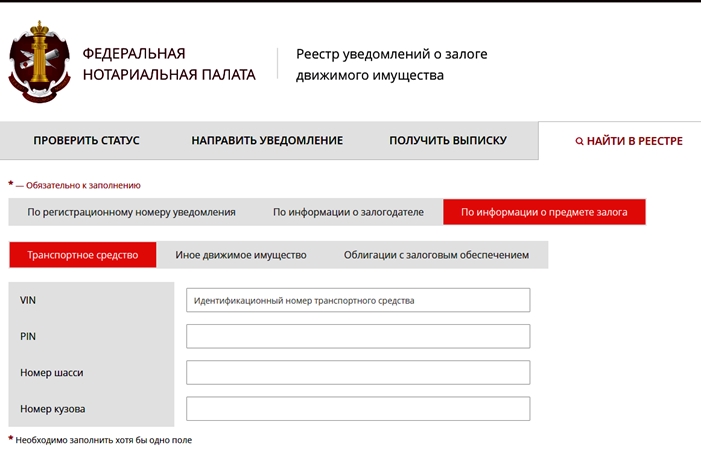

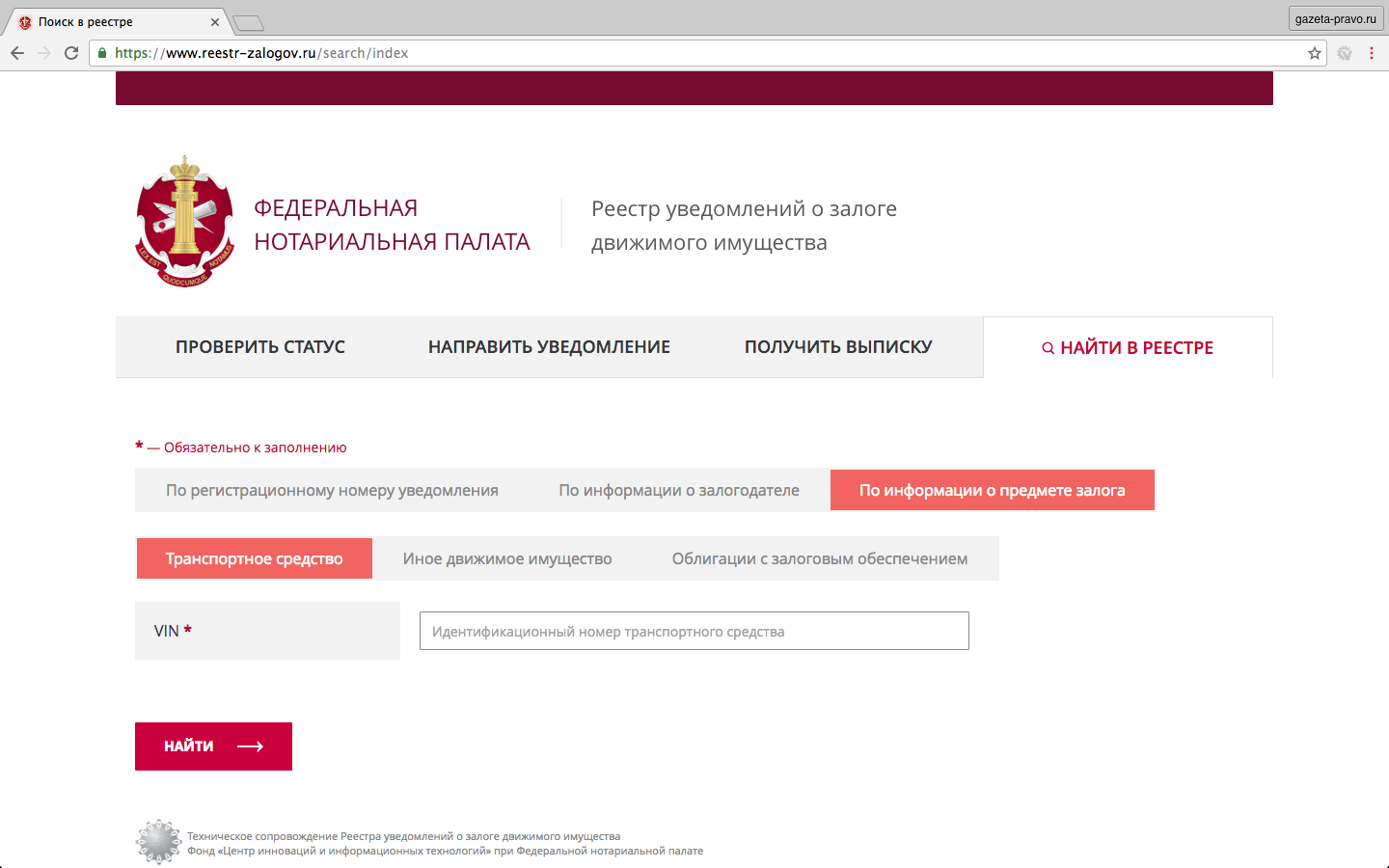

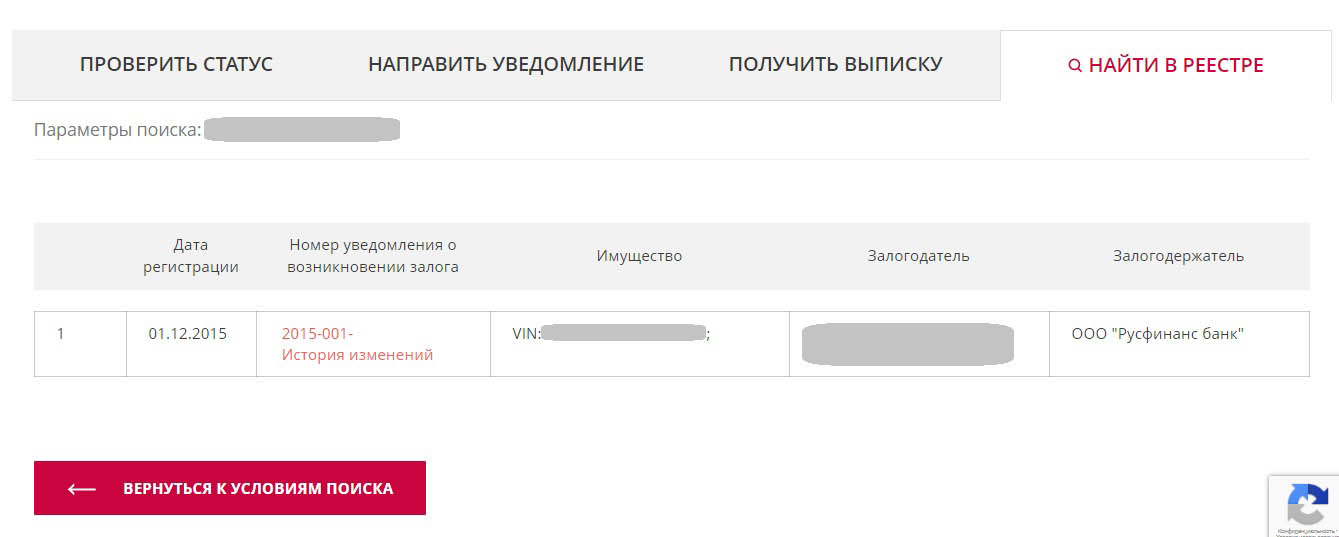

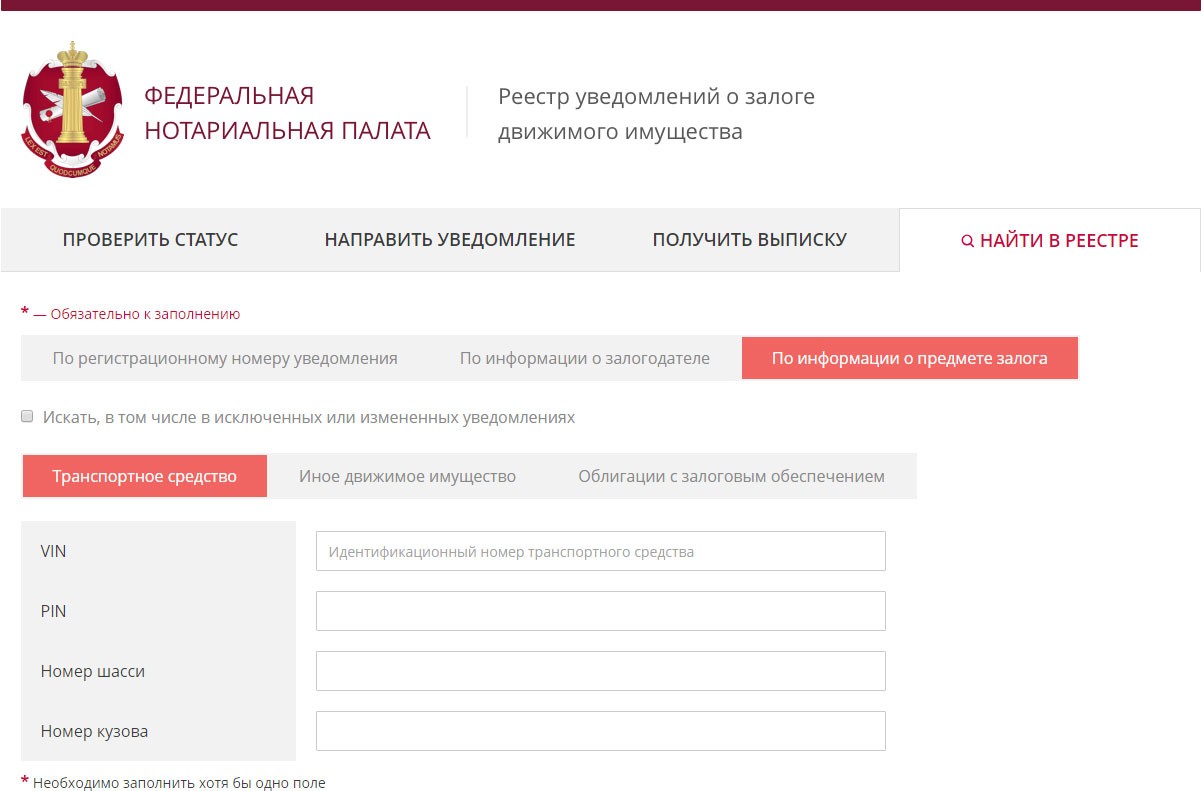

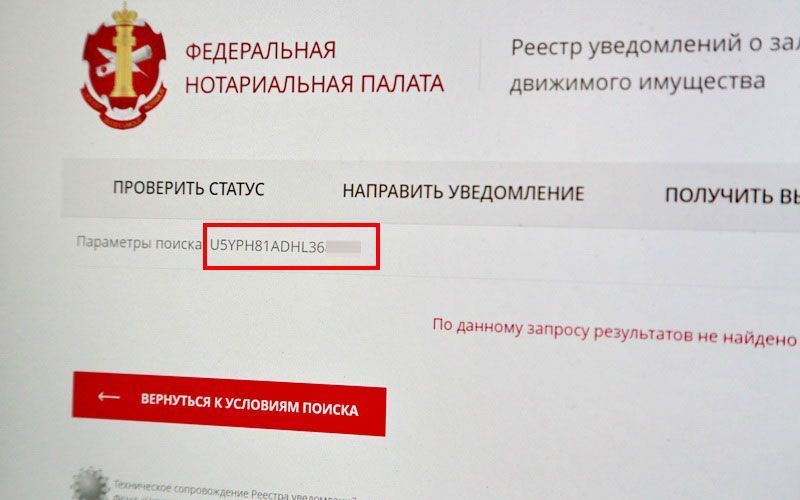

- Реестр уведомлений о залоге движимого имущества представлен Федеральной Нотариальной палатой России. Здесь можно определить все виды транспортных средств, находящиеся в залоге. Недостаток этого сервиса в том, что сюда финансовые организации присылают данные по собственному желанию. Поэтому есть вероятность, что залоговый транспорт может быть не занесен в базу.

- Федеральная служба судебных приставов поможет проверить не сам автомобиль, а его хозяина по паспортным данным. Вы увидите, какие взыскания проводились в отношении данного человека. Однако коллекторы обычно не сразу подают судебные иски. И еще: если владелец авто исправно выплачивает денежный займ, то машину здесь вы не найдете.

- Автокод — платный сервис, проверяющий историю авто, в том числе наличие залогов. Цена услуги окупается преимуществами сайта – всего за 5 минут вы узнаете полную историю автомобиля (пробег, данные тех.

Данные о залоге поступают из реестра залогов в Федеральной нотариальной палате. Узнать, в залоге ли автомобиль через Автокод можно в любое время дня и ночи. Если что-то не понятно – можно всегда позвонить в службу поддержки, она работает круглосуточно.

В любом случае, проверку авто следует производить с особой тщательностью, если, разумеется, вам не все равно на потраченные деньги и купленное транспортное средство.

Если вы профессиональный продавец авто, воспользуйтесь сервисом безлимитных проверок авто «Автокод Профи». «Автокод Профи» позволяет оперативно проверять большое количество машин, добавлять комментарии к отчетам, создавать свои списки ликвидных ТС, быстро сравнивать варианты и хранить данные об автомобилях в упорядоченном виде.

Также читайте: Чем грозит покупка авто в залоге

Оцените материал:

Находится ли машина в залоге, можно выяснить через портал госуслуг — Российская газета

Вступил в силу закон, упрощающий процедуру проверки автомобилей и прочего движимого имущества на возможные долги.

Это очень важный момент при покупке автомобиля. Без проверки человек рискует купить машину с прицепом, а в прицепе будут чужие долги. И придется либо платить по ним, либо отдавать машину.

Проверить движимое имущество можно в специальной базе данных, которую собирает Федеральная нотариальная палата.

Теперь на портале госуслуг появится новый сервис, объединяющий реестр уведомлений о залоге движимого имущества, который ведет ФНП, и единый федеральный реестр о фактах деятельности юридических лиц, индивидуальных предпринимателей и иных субъектов экономической деятельности.

«Гражданам, которые уже пользуются единым порталом государственных и муниципальных услуг, будет удобно получать сведения на этой площадке без специального посещения двух других ресурсов, — рассказали в Федеральной нотариальной палате. — Нововведение упростит доступ к информации об обременениях за счет возможности сквозного поиска в указанных реестрах с помощью ЕПГУ. То есть, по сути, заработает удобный дополнительный сервис, объединяющий в себе два реестра».

— Нововведение упростит доступ к информации об обременениях за счет возможности сквозного поиска в указанных реестрах с помощью ЕПГУ. То есть, по сути, заработает удобный дополнительный сервис, объединяющий в себе два реестра».

По подсчетам экспертов, почти половина автомобилей в России куплена в кредит, а значит, скорее всего находится в залоге. Перед покупкой надо проверить

Если выяснится, что машина находится в залоге, понятно, от покупки лучше отказаться. Если машина чиста, то для страховки покупателю стоит обратиться к нотариусу, чтобы получить удостоверенную им выписку из Реестра уведомлений о залоге движимого имущества. Бывает так, что банк по каким-то причинам забыл направить уведомление в реестр. В таком случае это будет ошибкой банка, но покупатель должен предъявить выписку из реестра. Она докажет, что человек действовал добросовестно, наводил справки.

«Этот документ выступает дополнительной гарантией того, что если данное имущество на момент приобретения не было указано в реестре уведомлений о залоге движимого имущества, то покупатель является добросовестным, и ни изъятие приобретенного имущества, ни оплата чужих долгов ему не грозят», — рассказали в Федеральной нотариальной палате.

На данный момент в этом реестре содержится более 9,1 млн записей. Показательно, что число обращений к нотариусам для подачи сведений о залоге движимого имущества остается на высоком уровне даже в период самоизоляции: только за первые две недели апреля этого года было зарегистрировано свыше 50 тысяч таких уведомлений.

За 2019 год к реестру уведомлений о залоге движимого имущества через интернет-портал ФНП обратились 2,5 миллиона раз.

По подсчетам экспертов, почти половина автомобилей в России куплена в кредит, то есть находится в залоге. Тем важнее провести проверку до того, как ударили по рукам.

Важно провести проверку до того, как ударили по рукам. Фото: dima_sidelnikov / istock

При этом в реестре уведомлений есть информация не только о залоговых автомобилях, но и другом движимом имуществе. Например, производственном оборудовании, партиях товара, даже, например, крупного рогатого скота и т.д.

«Жизнь показала, что переход российского нотариата на цифровую платформу оказался крайне востребованным и своевременным, — подчеркнул президент Федеральной нотариальной палаты Константин Корсик. — Всего в прошлом году нотариусы совершили более 45 миллионов нотариальных действий. И в их числе заметно выросла доля тех нотариальных действий, которые стали новыми для юридической практики, являются компонентом «электронного нотариата».

— Всего в прошлом году нотариусы совершили более 45 миллионов нотариальных действий. И в их числе заметно выросла доля тех нотариальных действий, которые стали новыми для юридической практики, являются компонентом «электронного нотариата».

Сегодня в Единой информационной системе нотариата регистрируются абсолютно все нотариальные действия, что позволяет защитить нотариальный акт от подделок, а также гарантировать достоверность юридически значимых сведений.

Как проверить что машина не в залоге

Когда покупатель оформляет автокредит или обычный кредит, в котором залогом является машина, по условиям банка собственник не может продать или как то иначе распорядиться автомобилем. Налагается мораторий на срок действия кредитного договора. При оформлении, клиенту выдается дубликат паспорта транспортного средства. Часто мошенники оформляют авто в кредит и сразу перепродают его. Если покупатель не проверит приобретаемый транспорт, то он рискует остаться и без денег и без колес.

- Вместо родного ПТС — дубликат. Получить его легко в любом отделении ГИБДД, стоит подобная услуга не дорого. Но в последнее время банки не стали забирать ПТС, а просто снимают с него копию. Некоторые солидные банкиры ставят отметку о залоге.

- Срок кредита в среднем составляет три года и потому, если ТС в собственности менее этого трех лет, то наличие обременения вполне возможно.

- Заниженная цена. Автомобиль в идеальном состоянии и в хорошей комплектации не может быть дешевым. Если цена заметно ниже рыночной, то это должно насторожить покупателя. Возможно, это заманчивое предложение выйдет боком.

- Продавец не имеет квитанций о пройденном ТО, нет документов, подтверждающих покупку. Хотя после упрощения правил, перезаключить договор не проблема.

- Если на машину оформлен полис КАСКО, то в нем будет указан выгодоприобретатель – банк.

Обойти все банки, выдающие автокредит, не возможно. Тем более, информация является личной и разглашению не подлежит.

Можно обратиться в сервисный центр, где покупалась машина. Там дадут информацию, но только по тем партнерам, которые есть у них в наличии.

База ГИБДД может предоставить информацию о наличии штрафов и некоторых обременений. Но 100% гарантии о том, что машина не находится в залоге, ГИБДД не даст. Потому все организации, которые обещают точную проверку на наличие обременений, обманывают. База ГАИ не содержит полной информации так, как не все банки ее предоставляют.

Как поступить, если купленная машина оказалась под обременением?Важно!

Столкнуться с залоговым автомобилем почти не возможно, если авто старше 7 лет. На такой транспорт автокредит практически не оформляется. Хотя машину мошенник может заложить в ломбарде и то за небольшую сумму.

Обычно о том, что авто в залоге, новый владелец узнает, когда банк обращается за взысканием. Это происходит, когда кредит перестают оплачивать. На основании суда, транспорт передается правообладателю (банку). Стандартный способ решить проблему – обратится в суд. Разбирательство продлится несколько месяцев, решение суда может быть на стороне покупателя, но чаще всего, что бы сохранить авто приходится оплатить часть кредита, установленную судом.

Это происходит, когда кредит перестают оплачивать. На основании суда, транспорт передается правообладателю (банку). Стандартный способ решить проблему – обратится в суд. Разбирательство продлится несколько месяцев, решение суда может быть на стороне покупателя, но чаще всего, что бы сохранить авто приходится оплатить часть кредита, установленную судом.

Если проиграть суд, то машину изымут. И вернуть свои деньги получится опять же через суд, подав иск на компенсацию потерь в связи с нечестной сделкой.

Иногда встречаются честные продавцы, и с ними можно договориться о выплате кредита и снятие обременения с авто. Но надеяться на это не стоит. Лучше с самого начала тщательней подойти к вопросу выбора транспорта и избегать подобных ситуаций, чтобы не тратить время, деньги и нервы на судебные разбирательства.

Как узнать находится ли автомобиль в залоге у банка?

Как узнать находится ли автомобиль в залоге у банка и уберечь себя от покупки подержанной машины, которая фактически принадлежит финансовому учреждению.

Относительная доступность автокредитов в последнее время, давала достаточно много возможностей для мошенничества. Так самым «простым» способом продать залоговый автомобиль, является поход в органы ГИБДД и получение дубликата ПТС, взамен «утерянного», с последующей продажей машины новому собственнику. Также довольно распространён, способ, когда граждане, которые оформляют кредит на себя за вознаграждение, после выписывают Генеральную доверенность на афериста, в результате последний продаёт автомобиль. Разумеется не стоит забывать и про поддельные документы при оформлении кредита, которые также позволяют продать авто следующему собственнику.

Не так давно на базе Федеральной нотариальной палаты был создан Реестр уведомлений о залоге движимого имущества, в который банки могут подавать информацию о находящихся в залоге автомобилях. К сожалению, эта процедура для кредитных учреждений не является обязательной, поэтому на сегодняшний день, не существует единой базы автомобилей, купленных в кредит, который не погашен на дату продажи последующему владельцу.

Как известно, при покупке автомобиля в кредит, банк, как правило, требует от заёмщика ПТС на автомобиль, в качестве гарантии того, что автомобиль не будет продан раньше, чем загашен кредит и страхового полиса КАСКО, для защиты банка от дорожного происшествия, угона, стихийного бедствия во время эксплуатации автомобиля, влекущего за собой потерю его стоимости.

Как проверить автомобиль на залог

Что же поможет избежать встречи с продавцом автомобиля с сомнительной историей? Панацеи, гарантирующей, что заинтересовавшая Вас машина обладает чистой «кредитной» историей нет, но есть некоторые элементы, позволяющие минимизировать риск опасной покупки автомобиля, находящегося в залоге у банка.

Прежде всего стоит проверить информацию о предпологаемом предмете залога на сайте Федеральной нотариальной палаты https://reestr-zalogov.ru, далее необходимо внимательно изучать документы на автомобиль. Дубликат ПТС, выданный по утере оригинала должен насторожить Вас, хотя это далеко не вседа говорит о том, что авто находится в залоге. Также следует очень внимательно относиться к ситуациям, когда автомобиль продаётся по Генеральной доверенности, либо если за последнее время машина часто меняла собственников, не исключено, что мошенники так путают следы. Даже если автомобиль продаёт первый собственник, но срок владения машиной невелик, а объясняя срочную продажу владелец говорит о непонравившемся салоне, цвете, моторе насторожитесь, быть может ПТС на машину не дошла до банковскогосейфа, где стала бы залогом.

Также следует очень внимательно относиться к ситуациям, когда автомобиль продаётся по Генеральной доверенности, либо если за последнее время машина часто меняла собственников, не исключено, что мошенники так путают следы. Даже если автомобиль продаёт первый собственник, но срок владения машиной невелик, а объясняя срочную продажу владелец говорит о непонравившемся салоне, цвете, моторе насторожитесь, быть может ПТС на машину не дошла до банковскогосейфа, где стала бы залогом.

Если при рассмотрении документов Вы начали сомневаться, но владелец не скрывая говорит о бывшем кредитном прошлом автомобиля проверьте эту информацию в банке. Если ПТС действительно недавно выдан на руки после полного гашения кредита в банке это признак благонадёжности.

Также при выборе авто обратите внимание на салоны, давно существующие, с хорошей репутацией, помимо этого не забывайте про машины принятые по системе трейд-ин, как правило пред принятием машины в зачёт её историю проверяют.

Этот комплекс мер позволит существенно снизить риски при покупке и избежать нежелательных столкновений с кредитными организациями, являясь владельцем той же машины, что и банк.

Проверить авто на залог по vin бесплатно и по номеру

На чтение 8 мин. Просмотров 359

Одним из ликвидных залогов является транспорт. Изначально, машина c таким обременением выступает, как собственность владельца, которая обеспечивает взятый в финансовых организациях денежный займ. Продать авто, которое находится в залоге у банка можно, если нет других оговорок в договоре с кредитным учреждением, что желательно узнать перед заключением сделки.

Нередко предметом обмана являются обязательства, обеспеченные ТС в залоге.

Даже покупая автомобиль по всем правилам, велик риск стать жертвой мошенников. Если покупается машина, которая находится в обременении, ситуация может привести к печальным последствиям. Как минимум, у покупателя её заберут, а вернуть уплаченные деньги практически невозможно.

Как минимум, у покупателя её заберут, а вернуть уплаченные деньги практически невозможно.

Ситуация осложняется несовершенным законодательством в этой сфере. Поэтому, нужно узнать больше информации. Купить машину, находящуюся в залоге у банка будет сложно.

Внимательно изучив документы проверить все нужные данные по нему. Сведения можно найти на специализированных ресурсах, чтобы выяснить вопрос — авто в залоге или нет и сделать это бесплатно.

Как проверить авто на залог бесплатно

Так как по статистике: из 100 приобретаемых авто, 70 покупается за счет заёмных средств — пока не будет выплачен займ, владелец ТС не вправе его продавать без согласия финансового учреждения. Проверить выбранное авто на залог в банке по vin, или номеру перед заключением сделки можно бесплатно.

Обладать информацией, находится ли машина в финансовом обременении нужно для того, чтобы при покупке быть уверенным, что продавец имеет такое право.

Узнать — автомобиль в залоге или нет можно несколькими способами. Федеральная нотариальная палата тоже выдаёт такие сведения. Открытый Реестр уведомлений об обременении движимого имущества доступен по адресу: www.reestr-zalogov.ru , здесь можно проверить свой автомобиль на залог в фнп.

Федеральная нотариальная палата тоже выдаёт такие сведения. Открытый Реестр уведомлений об обременении движимого имущества доступен по адресу: www.reestr-zalogov.ru , здесь можно проверить свой автомобиль на залог в фнп.

по винкоду

Самый простой способ, как проверить выбранный автомобиль на залог в банке – это проверка по вин-коду. Его можно посмотреть на нижнем правом углу лобового стекла, торце рамы водительской двери, или обратиться к ПТС — машина проверяется всего 5 минут.

Чтобы узнать в залоге авто или нет, есть ли оно в базе, потребуется выйти на сайт Нотариальной Федеральной Палаты по адресу reestr-zalogov.ru.

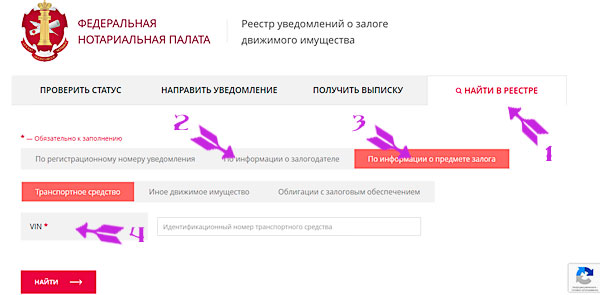

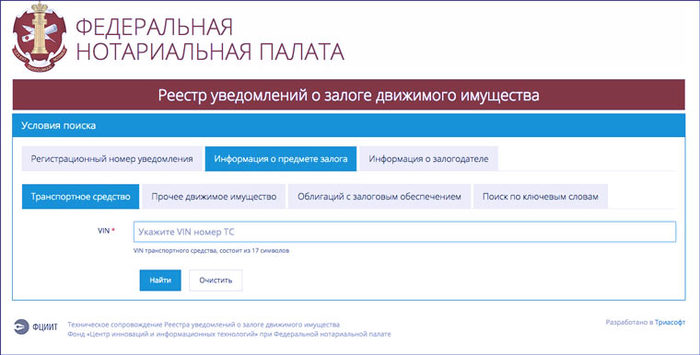

- Зайдите в раздел «Найти в реестре». Проверьте, указан здесь автомобиль или нет (вся информация выдаётся бесплатно).

- Перейдите по вкладке «По информации о залоге на машину».

- Кликните «Транспортное средство», выберите закладку «VIN».

- Введите винкод авто, нажмите «Войти».

- Если результат поиска на залог в банке выдаст автомобиль – следует насторожиться.

Еще один ресурс, где можно проверить ТС бесплатно – это сайт ГИБДД. Проверка осуществляется на официальном сайте гибдд.рф. Кроме проверки по vin-коду, для этих же целей здесь можно использовать номер кузова:

- Зайдите на вкладку «Проверка автомобиля»;

- Введите вин номер;

- Сервис выдаст результат.

Однако, получить 100% гарантию того, что авто не является предметом исполнения долговых обязательств своего владельца перед банком или ломбардом здесь нельзя — этот сервис информативный. Порой даже наличие у продавца оригинала ПТС не может этого подтвердить.

по номеру

Наиболее полные сведения и возможность получить информацию по госномеру ТС можно на бесплатном ресурсе avtocod.ru. Он предоставляет данные по долговым обязательствам на автомобиль, его участию в ДТП, а также наложенные при этом ограничения. Для уточнения информации сделайте следующее:

- Зайдите на указанный сайт;

- Установите на главной странице закладку «Госномер»;

- Введите полный номер автомобиля, с указанием региона.

Нажмите «Проверить авто».

Нажмите «Проверить авто».

Это единственный бесплатный ресурс, который позволяет узнать залоговое движимое имущество по госномеру.

Как оформить залог на автомобиль

Гражданское законодательство предусматривает обязательное уведомление госорганов для ряда сделок. К их числу относится и регистрация долговых обязательств на автомобиль (ст. 339.1 ГК РФ). Оформляя договор залога, указывается регистрационный номер сообщения, который соответствует уведомлению ФНП – Федеральной Нотариальной палаты. Отсутствие такого номера делает документ не действительным, а сделку – не состоявшейся.

Такое правовое обеспечение регистрируется только у нотариуса, других вариантов нет. Вносится он в единую информационную систему нотариата, как только соглашение будет подписано. Чтобы оформить залог на автомобиль сторонам потребуется:

- Ознакомиться с условиями предоставляемого займа, и согласовать ТС в качестве гарантии погашения займа или иных гражданско-правовых обязательств;

- Подготовить договоры, с которыми посетить нотариуса;

- У нотариуса подписать документы.

Этому порядку действий следуют, оформляя займ в финансовых учреждениях – банках и ломбардах.

Как можно узнать в залоге ли автомобиль

Определить подзалоговость имущества на 100% невозможно. Но обезопасить себя и получить максимум информации можно несколькими способами:

- Проверка документов у продавца;

- Использование онлайн-ресурсов;

- Обращение в банк.

Первичная проверка происходит при встрече с продавцом. Требуйте полный пакет документов. Обращайте внимание, чтобы были предоставлены оригиналы ПТС и других документов – договор покупки авто, наличие страховки от КАСКО помогут уточнить информацию о залоговости, или ее отсутствии на данный автомобиль.

Информация на сайте позволяет установить факт залоговости авто. Для этого есть несколько бесплатных сервисом, но главным показателем станет информация сайта Федеральной Нотариальной палаты. Здесь находится реестр движимого имущества, которое связано долговыми обязательствами.

Если все еще есть сомнения после применения двух вариантов проверки, воспользуйтесь более сложными исследованиями. Попробуйте получить информацию по базе данных бюро кредитных историй, либо базах обременённого имущества основных банков.

Как лучше продать авто в залоге у банка

Продажа автомобиля, связанного долговыми обязательствами абсолютно законная процедура. Для ее реализации есть несколько возможностей совершить сделку, не нарушая закон. Основные варианты:

- Оформить доверенность;

- Найти покупателя, согласного закрыть кредит на авто вместо его владельца;

- Предоставить банку/ломбарду иное имущество взамен автомобиля.

Вариант по доверенности самый простой, но не всегда срабатывает. Попробуйте договориться с покупателем, оформить генеральную доверенность на машину. Он даст сумму, чтобы погасить кредит. Закрытие банковского долга даст покупателю основания ставить машину на учет ГИБДД.

Второй способ продажи обременённого авто похож на первый. Но в этом случае все зафиксировано документально. После внесения покупателем денег банку, финансовая структура уведомит Реестр движимого имущества о снятии ограничений с ТС.

Но в этом случае все зафиксировано документально. После внесения покупателем денег банку, финансовая структура уведомит Реестр движимого имущества о снятии ограничений с ТС.

Последний вариант – замена автомобиля другим имуществом. Выступить им может:

- Жилье, земельный участок, дачный дом;

- Иное ТС;

- Ювелирные изделия;

- Золото.

Потребуется предъявить соответствующие бумаги, подтверждающие право собственности альтернативного залога.

Как можно купить машину в залоге

Оформление сделки с обременённым авто не имеет принципиальных отличий от стандартной сделки купли-продажи. Кроме главного – одобрение сделки должен дать банк, или ломбард, залоговым имуществом которого она является. Покупка такого имущества возможна двумя способами:

- Внесение суммы займа банку, а остатки – владельцу ТС;

- Переоформление кредита на свое имя;

Оба случая предусматривают оформление договора купли-продажи. Для оформления первого вида сделки придется пройти специально разработанную процедуру, включающую:

Для оформления первого вида сделки придется пройти специально разработанную процедуру, включающую:

- Владелец должен получить разрешение банка продать заложенный транспорт;

- Между продавцом и покупателем заключается договор;

- Совместное обращение к банку для получения справки о сумме кредита;

- Покупателем перечисляются деньги банку, последний выдает справку об отсутствии задолженности;

- Обращение к нотариусу за получением выписки из реестра, что с машины снято ограничивающее бремя;

- Банк выдает продавцу ПТС;

- Оставшуюся разницу, между погашенным займом и ценой авто продавец получает от покупателя, отдает ему подлинник ПТС и ключи на машину.

Покупка, основанная на переоформлении кредита, более простая. От покупателя потребуется справка о доходах. Для оформления договора банк временно вручит оригинальный паспорт ТС, но по окончании сделки его придется вернуть обратно. Схема такая:

- Получить разрешение банка на сделку;

- Покупателю необходимо предоставить пакет документов;

- Подписание трехстороннего договора переуступки прав долга;

- Оформляется и скрепляется подписями договор купли-продажи между покупателем и продавцом;

- Внесением изменений в Реестр уведомлений займется банк.

Ограничивающее действия обязательство будет снято с продавца, и возложено на покупателя.

Ограничивающее действия обязательство будет снято с продавца, и возложено на покупателя.

Как продать машину в залоге у ломбарда

Может сложиться ситуация, когда вы не можете выкупить автомобиль согласно установленного договором срока, или возникла необходимость его срочно реализовать. Для этого потребуется действовать по такой схемой:

- Обратитесь к представителям ломбарда, сообщив о намерении продать машину. При обращении потребуется паспорт, который подтверждает сведения из залогового документа;

- На поиск покупателя отводится 1 месяц;

- Оформите сделку купли-продажи транспортного средства – многие ломбарды предоставляют юридическую поддержку, оказывают помощь для подготовки и оформления документов.

После заключения сделки все финансовые вопросы будут закрыты, так как Автоломбард получит причитающуюся ему сумму вашего долга, а вы – разницу от цены продажи за минусом долгового обязательства.

Продать машину быстро представители Ломбарда не имеют права, потому что она находится под залогом. Это можете сделать только владелец обременённого авто. Поэтому и поиск покупателя, а также условия продажи вменяется ему.

Это можете сделать только владелец обременённого авто. Поэтому и поиск покупателя, а также условия продажи вменяется ему.

Исходя из условий договора, эта коммерческая организация может взимать комиссию за сопровождение сделки, в частности, за юридическую поддержку соглашения между продавцом и покупателем на ТС, которое находится в залоге у ломбарда. Но в основном, здесь дают «мягкие условия» без комиссий.

Как проверить автомобиль перед покупкой?

Если вы покупаете подержанную машину (неважно, в салоне или с рук) нужно проверить ее на залог, угон, арест или ДТП, а также узнать, не работала ли машина в такси. Иначе есть риск остаться без денег и машины, купить негодный к использованию автомобиль. В статье расскажем, как получить важную для принятия решения о покупке информацию, на какие негативные факторы можно проверить машину, и что для этого понадобится.

Проверка машины на залог в банке

Первое, на что стоит проверить машину перед покупкой — залог. Это важно, когда продавец сам купил машину в кредит, а теперь продает вам, не расплатившись окончательно с кредитором. Вы купите машину у него, он исчезнет с деньгами, а банк придет и станет требовать отдать машину ему в уплату долга продавца. И будет в своем праве.

Это важно, когда продавец сам купил машину в кредит, а теперь продает вам, не расплатившись окончательно с кредитором. Вы купите машину у него, он исчезнет с деньгами, а банк придет и станет требовать отдать машину ему в уплату долга продавца. И будет в своем праве.

При этом не важно, покупаете вы машину по объявлению, на рынке или в салоне. Риск купить заложенную в банке машину сохраняется и при покупке через фирму. На форумах встречаются отзывы автовладельцев, которые слишком поздно узнали, что стали обладателями залоговых авто.

Юзер с ником Pro100tank делится историей покупки залогового авто. Купил с рук, по документам все чисто, поставил на учет. Через год после покупки получил письмо с предупреждением о возможном изъятия автомобиля. Оказалось, что бывший хозяин взял автокредит, но выплатить его не смог. Банк захотел вернуть автомобиль, чтобы покрыть убытки.

Другой пример. Алекс купил Хендай в салоне. Казалось бы, салон должен перепроверить автомобиль вдоль и поперек, прежде чем выставлять на продажу. Но через 4 года после покупки автомобиль Алекса арестовали, так как предыдущий владелец не выплатил кредит банку.

Но через 4 года после покупки автомобиль Алекса арестовали, так как предыдущий владелец не выплатил кредит банку.

В 90% случаев автомобиль, являющийся предметом залога, принадлежать покупателю после совершения сделки не будет. Фактически, это чужое имущество, несмотря на то, что он за него заплатил. Только 10% случаев покупателю удается доказать, что он купил заложенное имущество не зная, что оно являлось предметом залога. Тогда — если есть документы, которые подтверждают незнание покупателя — машину оставят. Норма прописана в статье 352 закона ГК РФ, пп.2 п.1. Она вступила в силу 1 июля 2014 года.

Проверить машину на залог можно через базу данных нотариусов России https://www.reestr-zalogov.ru/search/index, бюро кредитных историй и через сервис на сайте Mycreditinfo.

Пример mycreditinfo.ru отчета по проверке авто на залог

Mycreditinfo предоставляет данные о залоговых автомобилях из Национального бюро кредитных историй. Это большая база данных. Сейчас ежедневно эту ее пополняют больше 2500 кредитных организаций. Проверка машины на залог стоит 300 р. Эти деньги помогают вам сократить риск покупки по сути чужого автомобиля.

Это большая база данных. Сейчас ежедневно эту ее пополняют больше 2500 кредитных организаций. Проверка машины на залог стоит 300 р. Эти деньги помогают вам сократить риск покупки по сути чужого автомобиля.

ПРОВЕРИТЬ МАШИНУ НА ЗАЛОГ

На угон, ДТП и повреждения

Проверить машину по базе даннх ГИБДД можно через официальный сайт Госавтоинспекции. Для проверки перейдите по ссылке www.gibdd.ru/check/auto/ и укажите VIN-номер машины (ниже мы рассказываем, что такое VIN и где его посмотреть). Сервис проверки машины по базе ГИБДД бесплатный. Из отчета вы узнаете:

- Когда и сколько раз машину регистрировали в ГИБДД

- Принимал ли автомобиль участие в ДТП

- Находится ли транспортное средство в федеральном розыске

- Имеются ли ограничения на регистрацию транспортного средства. Такое ограничение могут наложить судебные приставы, если у продавца есть проблемные долги.

На отсутствие страховки у владельца

На сайте Российского союза страховщиков dkbm-web. autoins.ru/dkbm-web-1.0/policy.htm можно проверить, выписывался ли на машину полис обязательного страхования авто-гражданской ответственности ОСАГО. Если владелец пренебрегает страховкой, уклоняется от исполнения законодательства, следует отнестись к покупке с осторожностью. Нарушает закон в мелочах, кто знает, может быть, готов нарушить закон и по-крупному. Например, обмануть вас при покупке.

autoins.ru/dkbm-web-1.0/policy.htm можно проверить, выписывался ли на машину полис обязательного страхования авто-гражданской ответственности ОСАГО. Если владелец пренебрегает страховкой, уклоняется от исполнения законодательства, следует отнестись к покупке с осторожностью. Нарушает закон в мелочах, кто знает, может быть, готов нарушить закон и по-крупному. Например, обмануть вас при покупке.

Узнать, есть ли у водителя действующий полис ОСАГО, серию и номер договора страхования, а также компанию-страхователя можно бесплатно, в несколько кликов по номеру VIN или номеру автомобиля.

Пример отчета на сайте Российского союза автостраховщиков.

На работу в такси

Если машина работала в такси, износ основных её узлов и агрегатов может быть критическим. Вы покупаете машину и через 3000-4000 км узнаете, что чинить нужно абсолютно все. Узнать, не использовалась ли машина в такси, предлагает сервис Автокод. Перейдите насайт avtocod.ru, введите государственный номер машины, VIN или номер шасси (для японских автомобилей) и вы узнаете, «такосвал» ли предыдущий владелец машины или он использовал ее только для своих нужд.

Отчет сервиса Автокод с информацией о работе автомобиля в такси.

Какая информация об автомобиле понадобится для проверки

VIN-код

VIN — это уникальный код автомобиля, который состоит из семнадцати символов — букв и цифр. В коде находится информация о производителе и характеристиках автомобиля, годе выпуска. VIN код наносят на любой автомобиль: на водительскую дверь, на стекло, под капотом. Найти VIN можно в паспорте технического средства (розовый бланк в пластике).

Серия и номер ПТС

Еще одним уникальным идентификатором машины является серия и номер ПТС — паспорта технического средства. В ПТС указывают основные технические характеристики транспортного средства, печатают уникальные номера основных агрегатов (двигателя, шасси), приводят сведения о собственнике, постановке на учёт и снятии с учёта.

Паспорт транспортного средства, произведенного в России делает завод изготовитель. Если машина иностранного производства, ее паспорт выписывают таможенники.

ПТС может многое рассказать об автомобиле будущему владельцу. Как правильно читать ПТС, и какие выводы делать, на специализированном портале авто.ру рассказывает музыкант, телеведущий и автоэнтузиаст Николай Фоменко.

Авто.ру и Николай Фоменко: проверять ПТС автомобиля нужно до того, как вы загоните его в гараж и станете проверять “железо”, работоспособность узлов и агрегатов. Попросите у продавца ПТС машины и его собственный паспорт.

План действий

- Перед покупкой нужно проверить и сам автомобиль, и его документы. Запросите у продавца VIN-код транспортного средства, серию и номер ПТС.

- Проверьте:

- не находится ли в залоге у банков или физических лиц.

- не находится ли машина в угоне

- сколько раз ее продавали, участвовала ли она в ДТП, имела ли значительные повреждения

- Если машина в залоге, а информация, которой делится продавец, не соответствует отчетам проверок, от покупки лучше отказаться и подыскать другой вариант.

При финансировании автомобиля, у кого есть титул?

Кто имеет титул при финансировании автомобиля? Если вы планируете продать свой автомобиль до выплаты кредита, вы можете задаться вопросом, как получить этот лист бумаги. К счастью, получить титул относительно легко, если у вас есть несколько конкретных сведений о транспортном средстве и кредиторе.

Кто имеет право собственности на транспортное средство во время финансирования?

В сфере недвижимости есть дело. Точно так же у транспортного средства есть название. В этом заголовке указывается, кому принадлежит автомобиль.В зависимости от вашего типа финансирования, а также от штата, в котором вы живете, вы или ваш кредитор можете владеть титулом. Однако не имеет значения, есть ли у вас физическое право собственности, поскольку вам все равно разрешено управлять транспортным средством и продавать его, если вы можете погасить ссуду.

Согласно Free Credit Report, в названии указано право собственности на транспортное средство. Он описывает личность владельца и содержит информацию об автомобиле. Заголовки различаются в зависимости от штата, но документы обычно включают дату покупки, регистрационный номер и идентификационный номер транспортного средства (VIN).В нем также указывается, купили ли вы автомобиль новым или подержанным, и указан номер одометра на дату покупки.

Он описывает личность владельца и содержит информацию об автомобиле. Заголовки различаются в зависимости от штата, но документы обычно включают дату покупки, регистрационный номер и идентификационный номер транспортного средства (VIN).В нем также указывается, купили ли вы автомобиль новым или подержанным, и указан номер одометра на дату покупки.

По данным Федерального кредитного союза военно-морского флота, другая информация, которую вы можете найти в названии, включает следующее:

- Номерной знак

- Марка, модель и год выпуска автомобиля

- Имя и адрес основного лица, управляющего автомобилем. транспортное средство

- Имя и контактная информация кредитора

Многие кредиторы владеют титулом на протяжении всего срока автокредита.Как только вы выплатите ссуду, кредитор убирает свое имя из названия. Затем вы получите копию названия.

Хотя это один из способов убедиться, что вы выплатили ссуду, проверьте свой кредитный отчет, чтобы убедиться, что он показывает, что вы полностью выплатили ссуду. Даже если у вас есть свидетельство о праве собственности, вы можете не владеть автомобилем напрямую.

Даже если у вас есть свидетельство о праве собственности, вы можете не владеть автомобилем напрямую.

Не имеет значения, кто имеет право собственности на документ, потому что, если в заголовке указана информация о держателе залога, этот держатель может иметь право на транспортное средство.Этим держателем залога может быть член семьи, со-покупатель или кредитор, который когда-то имел права собственности на транспортное средство. Чтобы удалить этого держателя права, ему или ей необходимо подписать документ, освобождающий его права и титул, или вы можете обратиться в суд, чтобы удалить этого человека из титула.

После того, как вы заплатите за автомобиль и получите право собственности, вы можете заложить его для получения ссуды. Некоторые штаты разрешают ссуды на покупку автомобиля в обмен на краткосрочную ссуду. Когда вы получаете один из этих типов ссуд, вы используете свой автомобиль в качестве залога.Однако, если вы не сделаете платежи, кредитор может забрать ваш автомобиль. Остерегайтесь, потому что иногда эти ссуды имеют более высокие процентные ставки.

Остерегайтесь, потому что иногда эти ссуды имеют более высокие процентные ставки.

Важно знать, как работают ссуды, если вы хотите продать автомобиль, который вы профинансировали, или взять ссуду на новый. Регулярно проверяйте свой кредитный отчет и знайте, какую роль этот кредит играет во всем процессе ссуды на покупку автомобиля. Обратитесь к своему финансовому консультанту или кредитору, если вы все еще не уверены, стоит ли вам финансировать автомобиль.

При покупке подержанного автомобиля, по словам У.S. News and World Report, вам следует выполнить проверку названия (также называемую проверкой VIN), чтобы узнать больше об истории автомобиля. Он также включает в себя даты продажи автомобиля, показания одометра и информацию о том, попал ли автомобиль в зону наводнения или аварии.

Чтобы запустить проверку титула, найдите VIN автомобиля, возьмите свою кредитную карту и свяжитесь с поставщиком Национальной системы информации о правах на автомобиль (NMVTIS) через его веб-сайт. NMVTIS — это национальная база данных по защите прав потребителей, которая предоставляет информацию о титулах по всей стране.

Выбор наилучшего способа получения титула

Согласно It Still Runs, лучший способ получить титул — это выяснить, насколько близко вы находитесь к офису кредитора и отделению Департамента транспортных средств (DMV) вашего штата. Другие факторы включают в себя то, что вам нужно быстро получить название для потенциальной продажи или вы просто хотите, чтобы название было в файле. В последнем случае вы можете подождать и получить его по почте.

Заголовки и электронная система залогового удержания и титула

С помощью системы электронного залогового удержания и титула (ELT) он сохраняет и отправляет информацию о заглавии в цифровом виде.Эта система означает, что государственные офисы DMV и общенациональные кредиторы не должны хранить и пересылать по почте права собственности на транспортные средства.

Если ваш держатель залога и государственное DMV принадлежат к системе ELT, после того, как кредитор получит последний платеж по кредиту, DMV получит электронное освобождение от залога. Оттуда DMV удаляет информацию о держателе залога из титула и отправляет вам бумажную копию титула.

Однако, если правообладатель не поддерживает электронные титулы, получение бумажного титула занимает больше времени.Это потому, что документ должен быть извлечен из хранилища и подписан, чтобы освободить право удержания.

Обычно получение подписанного титула после того, как вы сделаете последний платеж, может занять до 30 дней. Если у вас мало времени, отнесите выпущенный титул в DMV после того, как вы его получите, чтобы вы могли немедленно выполнить передачу. Если время не является проблемой, вы можете отправить документы по почте в DMV. Вы должны получить измененное название обратно по почте.

Когда вы продаете автомобиль, потенциальный покупатель обычно хочет получить чистый титул.Это означает, что имя держателя залога удаляется до продажи. Чтобы быстро получить титул, отправляйтесь вместе с покупателем в офис кредитора, чтобы произвести окончательный платеж и получить копию титула. Вы можете закрыть ссуду, снять залог правового титула, получить деньги за автомобиль и передать право собственности на него.

Задержки обработки

После того, как вы сделаете последний платеж, у вас может возникнуть небольшая задержка в обработке. Держатель залога хочет убедиться, что чек погашен, прежде чем отправлять документы.Как только владелец залога получает полную информацию о последнем платеже и все выплаты завершены, кредитор информирует DMV о том, что вы выплатили ссуду, что последний платеж чист и все обязательства по погашению были выполнены, кредитор уведомляет об этом DMV о том, что вы выплатили ссуду.

Когда вы финансируете автомобиль, важно знать, кому принадлежит право собственности. Таким образом, если вы планируете продать автомобиль, вы будете знать, какие шаги необходимо предпринять, чтобы обезопасить этот важный лист бумаги.

Информация и исследования в этой статье проверены сертифицированным специалистом ASE Duane Sayaloune из YourMechanic.com . Для любых отзывов или запросов на исправления, пожалуйста, свяжитесь с нами по телефону [email protected] .

Источники:

https://cars.usnews.com/cars-trucks/how-can-i-get-a-free-vin-check

https://www.freecreditreport.com/ блог / who-keep-the-car-title-during-financial /

https: // itstillruns.com / do-title-car-bank-5838322.html

https://makingcents.navyfederal.org/knowledge-center/auto-loans/car-ownership-essentials/titles-and-registration.html

https: //www.vehiclehistory.gov/

https://www.caranddriver.com/shopping-advice/a27703340/how-to-sell-a-car/

https://www.caranddriver.com/shopping- совет / a15102536 / продайте-свой-автомобиль-современный-способ-мы-поставили-семь-услуг-тест-функции /

Этот контент создается и поддерживается третьей стороной и импортируется на эту страницу, чтобы помочь пользователям указать свои адреса электронной почты.Вы можете найти больше информации об этом и подобном контенте на сайте piano.io.

Краткосрочные денежные средства за титул

Ссуды на покупку автомобиля предлагают возможность быстрого одобрения краткосрочной ссуды, но, как правило, они очень дороги. Чтобы получить ссуду на право собственности на автомобиль, вам необходимо заложить свой автомобиль в качестве залога, передав право собственности кредитору до тех пор, пока ссуда не будет полностью погашена.

Если у вас нет других вариантов — например, вам срочно нужны средства для оказания неотложной медицинской помощи, — получение титульного займа может иметь смысл.Но в большинстве случаев эти ссуды дороже, чем они стоят, и вы рискуете потерять свою машину, когда воспользуетесь ею.

Как работают ссуды на покупку автомобиля

Чтобы взять взаймы под свой автомобиль, вам необходимо иметь достаточно капитала для финансирования ссуды. Во многих случаях вам необходимо выплатить любые другие ссуды, использованные для покупки автомобиля, но некоторые кредиторы позволяют вам брать ссуду, если вы все еще выплачиваете стандартную ссуду на покупку автомобиля. В среднем эти ссуды могут составлять от 100 до 5500 долларов.

Сумма, которую вы можете взять в долг, зависит от стоимости вашего автомобиля или собственного капитала. Чем больше значение, тем больше денег вы можете получить. Но не надейтесь выжать полную стоимость автомобиля из титульного займа. Кредиторы хотят упростить для себя возврат своих денег, поэтому они ссужают только то, что могут быстро и легко получить, если им придется вернуть во владение и продать автомобиль. Большинство кредиторов предлагают ссуды на сумму от 25% до 50% от стоимости вашего автомобиля. Они также могут установить на ваш автомобиль устройство GPS-слежения, чтобы никто не спрятал машину, вместо того, чтобы погасить ссуду.Взаимодействие с другими людьми

Хотя вы можете получить ссуды под залог автомобиля в финансовых компаниях, расположенных на витрине магазина, вы также можете получить ссуду под свой автомобиль через свой кредитный союз или банк.

Погашение кредита

Правовые ссуды представляют собой краткосрочные ссуды со сроком погашения от 15 до 30 дней. Это означает, что вам нужно быстро найти средства для полного погашения, известного как воздушный шар, а это редко бывает так просто, как вы надеялись. В некоторых случаях вы можете продлить погашение, «пролонгировав» ссуду.

Перемещение

Вместо выплаты ссуды вы можете получить новую 30-дневную ссуду. Однако пролонгация кредита становится чрезвычайно дорогим способом получения кредита — вам придется платить комиссию за новый кредит каждый раз, когда вы это делаете. Законы штата иногда ограничивают возможность переворота.

Процентные ставки

Вы можете увидеть, что ваш кредитор взимает 25% процентов за один месяц, что может показаться не таким уж плохим. Однако, если вы будете держать этот заем в течение всего года, годовая процентная ставка (APR) будет равна примерно 300%.

Итого затраты на заимствование

Затраты на титульные ссуды высоки. Кредиторы обычно взимают более высокие процентные ставки, чем вы платите по кредитным картам. Законы штата часто ограничивают процентные ставки, но эти ограничения все еще довольно высоки. Более того, вы обычно платите комиссию за получение титульного займа, и эти сборы увеличивают стоимость заимствования. Даже если комиссия не называется «процентами», вы все равно платите ее, потому что она включает ее в остаток по ссуде. Как и ссуды до зарплаты, титульные ссуды могут привести к тому, что вы выплатите в несколько раз больше, чем занимаете, что в сумме приведет к значительным затратам для финансирования ваших потребностей.Взаимодействие с другими людьми

Потеря машины

Одна из самых больших проблем с титульным кредитом — это риск потери автомобиля. Согласно исследованию, проведенному в мае 2016 года Бюро финансовой защиты потребителей, у каждого пятого заемщика было возвращено собственное транспортное средство. Если вы не в состоянии справиться с платежами, кредитор может завладеть автомобилем, продать его и оставить себе доля денег. Во многих случаях кредиторы сохраняют общую сумму выручки от продаж, потому что это была стоимость автомобиля на рынке перепродажи.Взаимодействие с другими людьми

Если ваш автомобиль будет изъят, все может быстро пойти под откос. Возможно, вы не сможете приступить к работе и продолжать получать доход. Дорога на работу и обратно займет значительно больше времени. Эта более продолжительная поездка на работу влияет на качество вашей жизни, так как вам и вашей семье будет сложно выполнять повседневные задачи, такие как покупки или добираться до школы. Если вам не нужно подвергать свою машину опасности, не делайте этого.

Альтернативы титульным займам

Изучите альтернативы, прежде чем получить титульный заем.Приведенные ниже варианты могут не показаться привлекательными, но они могут быть лучше, чем получение денег за титул.

- Персональный заем может быть вашим лучшим вариантом, если вы должны занять. Вам не нужно закладывать залог, и вы можете получить более низкую ставку. Спросите в своем банке или кредитном союзе о получении более долгосрочного кредита.

- Кредитные карты редко являются разумным способом получения займа, но это необеспеченные займы, которые не несут риска возврата во владение.

- Дополнительный доход также может помочь вам пережить тяжелые времена.Если вы можете взять другую работу, даже временно, вы, скорее всего, выйдете вперед. Дополнительная работа может быть неприятной или даже невозможной, но ее стоит оценить.

- Сокращение затрат легче сказать, чем сделать, но если временные жертвы могут помочь вам пережить тяжелый период без повреждений, это, вероятно, лучший вариант.

- Понизьте версию вашего автомобиля, если у вас более дорогая машина, чем вам нужно. Возможно, вы сможете заработать денег, продав эту машину, купив что-нибудь менее дорогое и сохранив разницу.

Если вам необходимо использовать ссуду под залог наличными, спланируйте, как вы ее выплатите, прежде чем брать ссуду, чтобы ничего не оставлять на волю случая. Устранение этого долга должно стать вашей основной финансовой целью.

Могу ли я использовать свой автомобиль в качестве залога для получения кредита?

У вас есть денежные вопросы. У Bankrate есть ответы. Наши специалисты помогают вам управлять своими деньгами более четырех десятилетий. Мы постоянно стремимся предоставить потребителям советы экспертов и инструменты, необходимые для достижения успеха на протяжении всего жизненного пути.

Bankrate следует строгой редакционной политике, поэтому вы можете быть уверены, что наш контент является честным и точным. Наши отмеченные наградами редакторы и репортеры создают честные и точные материалы, которые помогут вам принять правильные финансовые решения. Контент, созданный нашей редакцией, является объективным, основанным на фактах и не подвержен влиянию наших рекламодателей.

Мы открыто говорим о том, как мы можем предоставить вам качественный контент, конкурентоспособные цены и полезные инструменты, объясняя, как мы зарабатываем деньги.

Bankrate.com — это независимый издатель и сервис сравнения, поддерживаемый рекламой. Мы получаем компенсацию в обмен на размещение спонсируемых продуктов и услуг, или если вы переходите по определенным ссылкам, размещенным на нашем сайте. Следовательно, эта компенсация может повлиять на то, как, где и в каком порядке продукты появляются в категориях листинга. Другие факторы, такие как наши собственные правила веб-сайта и то, предлагается ли продукт в вашем регионе или в выбранном вами диапазоне кредитного рейтинга, также могут повлиять на то, как и где продукты появляются на этом сайте.Хотя мы стремимся предоставлять широкий спектр предложений, Bankrate не включает информацию о каждом финансовом или кредитном продукте или услуге.

Если вам нужен личный заем, но у вас возникли проблемы с поиском низкой ставки или с квалификацией, вам, возможно, придется обратиться к вариантам обеспеченного кредита. Обеспеченные ссуды требуют залога или актива, который кредитор может вернуть в собственность, если вы не сможете погасить ссуду. Некоторые кредиторы позволяют использовать вашу машину в качестве залога для получения кредита, но перед тем, как пойти по этому пути, необходимо знать несколько вещей.

Могу ли я использовать свой автомобиль в качестве залога по кредиту?

Короче говоря, можно использовать свой автомобиль в качестве залога по кредиту. Это может помочь вам получить ссуду, особенно если у вас плохая кредитная история. Предоставляя залог, вы принимаете на себя больший риск по ссуде, поэтому кредиторы могут также предлагать более низкие обменные курсы.

Однако, чтобы использовать принадлежащий вам объект в качестве обеспечения по обеспеченной ссуде, у вас должен быть собственный капитал. Собственный капитал — это разница между стоимостью залога и суммой вашей задолженности по нему.Например, если стоимость вашего автомобиля при перепродаже составляет 6000 долларов, но вы все еще должны 2500 долларов по автокредиту, у вас есть 3500 долларов собственного капитала в вашем автомобиле. В этой ситуации у вас будет положительный капитал, потому что ваша машина стоит больше, чем вы задолжали по ссуде.

Самый большой риск использования вашего автомобиля в качестве залога заключается в том, что в случае невыполнения обязательств по кредиту ваш банк или кредитор могут вступить во владение вашим автомобилем, чтобы помочь выплатить часть или всю вашу задолженность. Также могут взиматься сборы.

Если вам интересно использовать свой автомобиль в качестве залога, проверьте условия своего кредитора, чтобы узнать, допускает ли он этот тип залога и сколько капитала вам потребуется.

Какой еще залог вы можете использовать для кредитов?

Автомобиль — не единственный вид залога, который можно использовать для получения кредита. Другие типы обеспечения включают:

- Ваш дом: Ссуды под залог собственного капитала и кредитные линии под залог собственного капитала (HELOC) используют процент от капитала, который вы накопили в своей собственности, в качестве суммы ссуды или кредитной линии. Обычно банки позволяют квалифицированным заемщикам использовать до 85 процентов своего собственного капитала.

- Право собственности на ваш автомобиль: В ссуде под залог автомобиля, также известной как «ссуда без предварительного уведомления» или «залог права собственности», ваш автомобиль используется в качестве основного залога по ссуде.Это ссуда с высокими ставками, поскольку обычно она предоставляется на очень короткий период — например, 15 или 30 дней — и требует чрезвычайно высоких процентных ставок. Из-за высоких комиссий и процентных ставок этот вариант ссуды может очень быстро ухудшиться, если вы не сможете погасить долг в короткие сроки.

- Ваш сберегательный счет: Ссуды под залог акций или ссуды из сберегательной книжки — это типы личных ссуд, которые используют ваш сберегательный счет в качестве залога. Чаще всего их предлагают банки и кредитные союзы.

Итоги

Перед тем, как использовать свой автомобиль в качестве залога по кредиту, еще раз проверьте другие варианты. Есть ли у вас надежный родственник, готовый и способный предложить краткосрочную ссуду? У вас есть достаточно времени, чтобы сэкономить на расходах или найти дополнительный доход, чтобы покрыть их?

Если ссуда, в которой ваш автомобиль используется в качестве залога, — ваш лучший вариант, не забудьте присмотреться к горстке кредиторов. Сравните условия погашения, процентные ставки и связанные с ними комиссии, чтобы найти наиболее подходящий заем.

Подробнее:

Что такое залог? — Советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Залог — это ценная вещь, которую заемщик может заложить перед кредитором для получения ссуды или кредитной линии; общие примеры обеспечения включают недвижимость, транспортные средства, денежные средства и инвестиции.Обеспечение не только минимизирует риск, которому подвергаются кредиторы, поскольку оно обеспечивает финансирование, но также может помочь заемщикам получить доступ к более низким процентным ставкам и более высоким суммам ссуд.

Если вы хотите получить ссуду, кредитную карту или другой источник финансирования, подумайте, является ли залог в залог. Мы расскажем, как работает залог, а также об основных формах залога и типах ссуд, для которых оно требуется.

Как работает залог

Залог служит доказательством того, что заемщик намеревается выплатить свой долг.Требование обеспечения для определенных ссуд позволяет кредиторам минимизировать их риск, улучшая их способность возмещать непогашенный долг в случае дефолта заемщика. Получение залоговой ссуды, также известной как обеспеченная ссуда, как правило, предполагает передачу заемщиком кредитору права собственности на определенную часть обеспечения. Залог часто связан с использованием ссудных средств — как в случае ипотеки или автокредитования — но также может быть более общим, например, наличными, инвестициями или другими ценными активами.

В результате этой договоренности кредитор имеет право требования на обеспечение, называемое залоговым правом, что означает, что в случае неисполнения заемщиком своих обязательств кредитор может изъять залог и продать его для возмещения непогашенной задолженности.По этой причине стоимость залога должна быть достаточной для покрытия долга в случае дефолта заемщика. В случаях, когда стоимость залога недостаточна, кредитор может инициировать судебное разбирательство в попытке получить остаток.

Виды обеспечения

Тип требуемого обеспечения обычно зависит от типа ссуды, которую оно обеспечивает. Однако залогом могут быть и другие ценные активы. Вот самые распространенные виды залога:

- Недвижимость. Ипотека обеспечена финансируемым домом. Аналогичным образом, ссуды под залог собственного капитала и кредитные линии под залог собственного капитала (HELOCs) обеспечиваются собственностью заемщика в их доме. Заемщики, владеющие недвижимостью, также могут использовать свою собственность для получения других личных и деловых ссуд.

- Автомобили и прочие транспортные средства. Если вы берете автокредит для покупки автомобиля, он будет служить залогом для этого кредита. Тем не менее, владельцы автомобилей могут также взять ссуду на покупку собственного капитала, в которой капитал заемщика в своем автомобиле служит залогом для личной ссуды.В обоих этих случаях кредитор обычно сохраняет право собственности на автомобиль до погашения ссуды.

- Ценные вещи. Помимо транспортных средств, другое ценное личное имущество, такое как драгоценности, искусство и предметы коллекционирования (например, монеты), может использоваться в качестве обеспечения ссуды. В случае ссуды для бизнеса инвентарь также может служить залогом. Важно отметить, что использование этого типа обеспечения часто требует оценки или другой оценки для определения стоимости обеспечения.

- Наличные. Использование наличных денег в качестве залога предполагает получение ссуды в банке, где у вас также есть сберегательный счет, счет денежного рынка или депозитный сертификат (CD). Здесь кредитный лимит или сумма ссуды обычно ограничиваются стоимостью счета (ов).

- Инвестиции. В некоторых случаях заемщики могут использовать инвестиционные счета в качестве обеспечения — процесс, также известный как ссуды на основе ценных бумаг или ссуды на основе акций. Однако имейте в виду, что если стоимость ваших инвестиций упадет ниже суммы непогашенного долга, кредитор может потребовать дополнительное денежное обеспечение.

Какие виды ссуд требуют обеспечения

Залоговая ссуда — это ссуда, обеспеченная личной собственностью, денежными средствами, инвестициями или недвижимостью, стоимость которой достаточна для покрытия непогашенной задолженности. Не все ссуды обеспечены залогом, но есть некоторые ссуды, которые обычно требуют от заемщика залога. Залог, вероятно, потребуется, если вы рассматриваете один из следующих вариантов финансирования:

Ипотека

Ипотека — один из самых известных видов обеспеченных кредитов.При финансировании дома или другой недвижимости покупатель предоставляет эту недвижимость в качестве залога, чтобы ограничить риск банка в случае дефолта и последующего обращения взыскания. В то время как владелец владеет документом на недвижимость, его титул обременен ипотекой, которая дает кредитору возможность лишить права выкупа — и наложить арест — собственность, если заемщик не производит платежи.

Автокредиты

Как и в случае с ипотекой, большинство автокредитов обеспечено финансируемым автомобилем.Однако в случае ссуды на покупку автомобиля кредитор сохраняет право собственности на автомобиль до тех пор, пока ссуда не будет выплачена полностью. Если заемщик не выполняет свои обязательства по кредиту, банк может вернуть автомобиль в собственность.

Обеспеченные личные займы

В отличие от необеспеченных личных ссуд, обеспеченные личные ссуды требуют от заемщика залога для ограничения риска кредитора. Хотя не все кредиторы предлагают этот вариант, обеспеченные личные ссуды могут облегчить получение одобрения заявителями с низким уровнем кредита. Эти обеспеченные ссуды также могут помочь заемщикам получить доступ к более низким процентным ставкам или, возможно, получить право на получение более высоких сумм ссуд.

Обеспеченные кредитные карты

Если у вас низкий кредитный рейтинг или у вас вообще нет кредитной истории, может быть сложно получить право на получение кредитной карты. Это может еще больше затруднить создание кредитной истории. Для решения этой проблемы некоторые банки и компании, выпускающие кредитные карты, предлагают кредитные карты с обеспечением. С помощью этого типа карты банк предоставляет кредит, равный (или близкий) к сумме денег, которую владелец карты помещает на внутренний счет, и передает залог в качестве залога.

Плюсы залоговых кредитов

Залог имеет ряд преимуществ, которые делают его полезным инструментом при подаче заявления на получение ссуд, кредитных карт и кредитных линий.Эти преимущества могут сделать обеспеченный кредит хорошим вариантом финансирования:

- Обеспечение может помочь заемщикам получить доступ к кредитам или займам, несмотря на низкий кредитный рейтинг или ограниченную кредитную историю.

- Аналогичным образом, залоговые ссуды могут помочь заемщикам увеличить свой кредит, продемонстрировав своевременность платежей.

- Обеспеченные кредиты и кредитные карты могут иметь более низкие процентные ставки, чем их необеспеченные аналоги.

- Заемщики, предоставляющие обеспечение, могут иметь доступ к более крупным суммам ссуд или более высоким кредитным лимитам, чем те, которые доступны при необеспеченном финансировании.

Минусы залоговых ссуд

Тем не менее, механизм выдачи ссуд с обеспечением означает, что ссуды с обеспечением могут быть не лучшим вариантом. Вот несколько вещей, которые следует учитывать перед залогом:

- Использование чего-либо в качестве залога подвергает собственность риску в случае неисполнения заемщиком долга.

- Обеспеченные ссуды включают более обширный процесс подачи заявки, который может включать оценку.

- Часто ссуду необходимо использовать для покупки предмета, служащего залогом.

Можно ли получить ссуду без залога?

Залог является необходимым элементом многих вариантов финансирования, таких как ипотека, ссуды на покупку жилья и автокредиты, но можно получить ссуду и без залога. Например, необеспеченные личные ссуды предоставляют заемщикам возможность получить доступ к наличным деньгам без необходимости закладывать что-то вроде денежных средств или инвестиций в качестве обеспечения. Аналогичным образом, большинство кредитных карт являются необеспеченными, что означает, что вы можете получить доступ к возобновляемой кредитной линии без предоставления залога.

Что произойдет, если вы продали залоговое имущество, указанное в ссуде, у финансовой компании? | Small Business

Актив, который вы используете для получения ссуды для малого бизнеса, имеет ценность, к которой вы можете испытывать соблазн получить доступ. Сопротивляйтесь этому побуждению, потому что финансовая компания, удерживающая ваше залоговое право, имеет первоочередные права на залог. Вы не можете продать актив, заложенный в качестве обеспечения ссуды для малого бизнеса, если у вас нет согласия кредитора и вы не заплатили соответствующую цену за освобождение.Если вы продали обеспечение без согласия кредитора, у кредитора есть судебная защита против вас и покупателя.

Залог

Обеспечение обеспечивается или «совершенствуется» посредством регистрации документа об удержании. Это зависит от типа транзакции. Например, если вы используете свой магазин в качестве залога, финансовая компания подаст в округ ипотечный кредит на имущество. Если вы закладываете оборудование, оно отправит государству финансовый отчет UCC-1, содержащий описание залога и серийные номера.Покупатель должен убедиться, что приобретаемый им актив имеет четкое право собственности. В большинстве случаев доказательство залогового удержания останавливает транзакцию. Однако, если залог не совершенен, залог может быть продан без ведома или согласия финансовой компании.

Продажа обеспечения

При обычной процедуре продажи обеспечения вы либо сначала должны выплатить ссуду, либо использовать средства от продажи для погашения залогового права финансовой компании. Как только ссуда будет выплачена в полном объеме, финансовая компания подает заявление о снятии залога в соответствующий орган штата или округа.Только после этого актив становится чистым для передачи покупателю.

Заявление кредитора

Если вы обойдете процесс освобождения от удержания, кредитор начнет действовать, как только обнаружит это. Если обеспечение было продано из-за ошибки кредитора при совершенствовании залога, он мало что может сделать, чтобы вернуть его. Однако, если продажа каким-то образом прошла с надлежащим залогом, кредитор может вернуть залог и предъявить иск как вам, так и покупателю. Если вы неосознанно продали часть залога, немедленно обратитесь к кредитору.Вам нужно будет либо полностью или частично выплатить ссуду, либо договориться о замене залога. Если вы подождете, пока кредитор узнает об этом самостоятельно, он с гораздо меньшей готовностью будет работать с вами.

Положения о выпуске

Чтобы избежать юридических затруднений при продаже вашего обеспечения, вам следует обсудить положения о выпуске до закрытия. Это позволяет вам вести свой обычный бизнес, включая продажу активов. Вы соглашаетесь выплачивать кредитору процент от основной суммы кредита каждый раз, когда вы продаете залог.Затем кредитор подает соответствующие документы о залоге, гарантирующие, что покупатель имеет четкое право собственности. Такая договоренность намного предпочтительнее объявления дефолта при продаже обеспечения без ведома финансовой компании.

Ссылки

Писатель Биография

Карл Карабелли пишет в различных направлениях более 15 лет. Он использовал свои творческие навыки письма для улучшения других своих начинаний, таких как финансовый анализ, копирайтинг и написание различных статей и авторских статей.Карабелли получил степень бакалавра в области коммуникаций в Сетон Холл и работал в банковской сфере, особенно в сфере коммерческого кредитования, с 2001 года.

Что такое коэффициент покрытия залога? Как это рассчитать?

Залог — это один или несколько активов, переданных в залог для обеспечения ссуды. Если заемщик не выполняет свои обязательства по ссуде, кредитор может арестовать и продать залог, чтобы вернуть свои деньги. Поскольку обеспечение делает кредитование менее рискованным, оно облегчает заемщику возможность получить ссуду и помогает определить максимальную сумму ссуды.

Определение и расчет коэффициента покрытия залога

Коэффициент покрытия залога (CCR) сравнивает стоимость обеспечения с суммой кредита:

Коэффициент покрытия обеспечения = дисконтированная стоимость обеспечения / общая сумма кредита

Минимально допустимое значение CCR обычно составляет 1,0.

Дисконтированная стоимость залога (DCV)

DCV — это текущая стоимость актива, основанная на оценке или оценке его справедливой рыночной стоимости, дисконтированная на определенный процент.Например, здание может иметь справедливую рыночную стоимость, то есть цену, которую оно будет выставлено на аукционе, в 1 миллион долларов. У кредитора может быть политика дисконтирования залога недвижимости на 20%, поэтому дисконтированная залоговая стоимость здания будет:

DCV = (100% — 20%) x 1 миллион долларов = 800 000 долларов

Здание будет обеспечивать ссуду в размере до 800 000 долларов США при требуемой CCR в размере 1,0.

Коэффициент дисконтирования варьируется от ссуды к ссуде в зависимости от нескольких факторов риска:

- Тип актива: Активы со стабильной и легко проверяемой стоимостью будут дисконтироваться меньше.Недвижимость обычно оценивается в 80% от текущей стоимости, тогда как такие активы, как инвентарь, оборудование или мебель, которые сложнее оценить или которые сложнее ликвидировать, могут получить коэффициент дисконтирования от 30% до 50%. Скоропортящиеся запасы могут быть оценены только от 10% до 20% от текущей стоимости из-за риска порчи.

- Тип кредитора: Банки могут назначать коэффициенты дисконтирования иначе, чем коммерческие кредиторы. Это связано с тем, что банки часто не склонны к риску и поэтому хотели бы применить большую скидку, поскольку это в конечном итоге уменьшит размер ссуды и, следовательно, снизит риск банка.Коммерческий кредитор может быть более склонен брать на себя риск и, следовательно, меньше дисконтировать недвижимость. Таким образом, банк может оценивать недвижимость в 80%, тогда как коммерческий кредитор может использовать 85%.

- Тип ссуды: Срочная ссуда обычно имеет простые условия, и легко определить размер залога, необходимого для обеспечения ссуды. Другие виды кредита, такие как денежные авансы на основании заказов на поставку или счетов-фактур, имеют более высокую скидку из-за возможных затрат на взыскание.

Общее правило — дисконтировать текущую стоимость обеспечения. Одно исключение касается кредитов на недвижимое имущество в твердой форме для ремонта и ремонта. Кредиторы с твердыми деньгами обычно оценивают базовое имущество, служащее залогом, по его ожидаемой стоимости после завершения реабилитации. Эти кредиторы могли бы компенсировать эту более высокую оценку, более дисконтируя собственность.

Например, рассмотрим дом, лишенный права выкупа, текущая стоимость которого составляет 300 000 долларов. Флиппер хочет купить дом, отремонтировать его за 75 000 долларов, а затем продать за 400 000 долларов.Флиппер получает два кредитных предложения:

Банк: Банк имеет CCR 1,0 и применяет 20% скидку. Сумма, которую он предоставит для краткосрочной ссуды на недвижимость, составит:

.Общая сумма кредита = DCV / CCR = ((100% — 20%) x 300 000 долларов США) / 1,0 = 240 000 долларов США

Флиппер должен будет вложить 60 000 долларов в дополнительный капитал плюс 75 000 долларов для покрытия расходов на реабилитацию, или 135 000 долларов.

Кредитор за твердые деньги: Кредитор использует обязательную CCR, равную 1.0 и коэффициент дисконтирования в размере 25%, применяемый к стоимости недвижимости после ремонта:

Общая сумма кредита = ((100% — 25%) x 400 000 долларов США) / 1,0 = 300 000 долларов США

Флиппер должен будет внести в проект только 75 000 долларов вместо 135 000 и решит пойти по этому пути, даже несмотря на то, что кредитор твердых денег взимает более высокую процентную ставку, чем банк.

Общая сумма кредита

TLA равен основной сумме кредита и не включает проценты, взимаемые по ссуде.Чем больше залога может предоставить заемщик, тем больше потенциальный размер ссуды.

Каков приемлемый коэффициент покрытия залога?

Практическое правило заключается в том, что кредиторы ищут минимальную ставку CCR от 1,0 до 1,6. Значение 1,0 означает, что дисконтированное обеспечение покроет всю сумму кредита в случае невыполнения обязательств, в то время как более высокое значение обеспечивает избыточное обеспечение ссуды, что делает ее менее рискованной.

Например, питомник растений John’s хочет занять 75 000 долларов и может предложить несколько видов залога:

Недвижимость: Джон может заложить розничный магазин / теплицу в качестве залога.Джон полностью владеет этой собственностью, заплатив по ипотеке. Текущая рыночная стоимость собственности составляет 250 000 долларов, и банк будет дисконтировать ее на 20%. CCR будет:

CCR = ((100% — 20%) x 250 000 долларов США) / 75 000 долларов США = 2,67

Запасы: По оценке Джона, его текущие запасы оцениваются в 300 000 долларов. Однако банк будет сильно дисконтировать его из-за его скоропортящегося состояния, оценив его всего в 10% от его рыночной стоимости:

.CCR = ((100% — 90%) x 300 000 долларов США) / 75 000 долларов США = 0.40

Оборудование: Джон владеет несколькими единицами оборудования, включая трактор, три грузовика, вилочный погрузчик и другие предметы. Вместе они оцениваются в 150 000 долларов. Банк применит дисконтный коэффициент в размере 50% к этим:

CCR = ((100% — 50%) x 150 000 долларов США) / 75 000 долларов США = 1,00

Банк требует CCR 1,0 для обеспеченных кредитов.