Платят ли пенсионеры транспортный налог

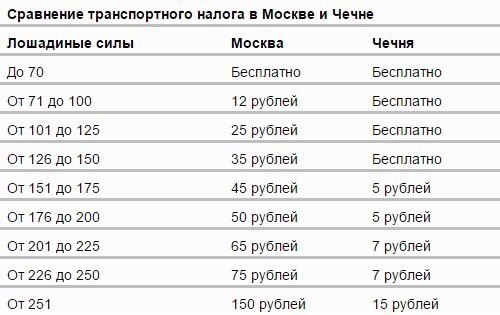

Во многих регионах России пенсионеров освободили от транспортного налога. В других — для пожилых граждан есть скидки. Рассказываем, какой дорожный налог для пенсионеров в Москве и других городах и как правильно его оформить.

ПО ИНН

ПО ПАСПОРТУ

Нажимая «Проверить налоги», вы соглашаетесь с политикой конфиденциальности и принимаете пользовательское соглашение.

Платят ли пенсионеры транспортный налог

Транспортный налог в России по закону платят все владельцы транспорта: машины, мотоцикла, мотороллера или автобуса. Исключение — владельцы легковых машин, специально оборудованных для инвалидов. Такие машины иногда выдают органы соцзащиты, мощность двигателя не должна превышать 100 л. с.

Пенсионеры тоже обязаны платить транспортный налог, но во многих регионах для них действуют льготы.

Каковы налоговые льготы для пенсионеров

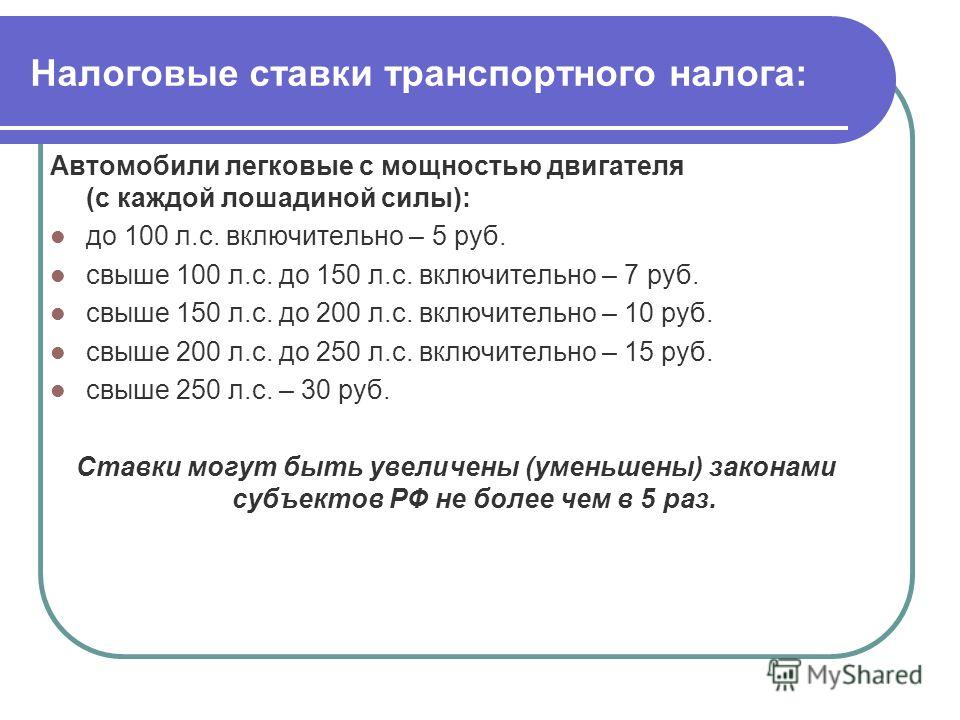

Федеральных льгот нет. Гражданин платит налог в бюджет региона, в котором зарегистрирована машина. Поэтому региональным властям разрешили

самостоятельно устанавливать ставки транспортного налога и предусматривать льготы.

Поэтому региональным властям разрешили

самостоятельно устанавливать ставки транспортного налога и предусматривать льготы.

Региональные льготы различаются. Региональные думы и законодательные собрания, как правило, полностью отменяют транспортный налог для трех основных категорий граждан:

- Герои СССР и РФ,

- ветераны Великой Отечественной войны,

- инвалиды первой и второй группы.

Льготы для пенсионеров установили не в каждом регионе. Иногда пенсионное удостоверение дает право сэкономить только 50% от налога и почти всегда есть условие, например, что у машины должен быть двигатель не мощнее 100 л. с.

Таблица транспортного налога для пенсионеров в регионах РФ

| Город | Льгота | Условие |

| Москва | нет | — |

| Санкт-Петербург | 100% | российская марка, до 150 л. с.  |

| Новосибирск | 95% | — |

| Екатеринбург | 100% | до 150 л. с. |

| Нижний Новгород | 50% | до 100 л. с. |

| Казань | нет | — |

| Челябинск | рубль с 1 л. с. | до 180 л. с. |

| Омск | нет | — |

| Самара | 50% | до 100 л. с. |

| Ростов-на-Дону | нет | — |

| Уфа | нет | — |

| Красноярск | 100% | до 100 л. с. |

| Воронеж | нет | — |

| Пермь | 50% | до 125 л. с. |

| Волгоград | нет | — |

| Краснодар | 50% | до 150 л. с. |

Какие еще транспортные средства пенсионеров облагаются налогом

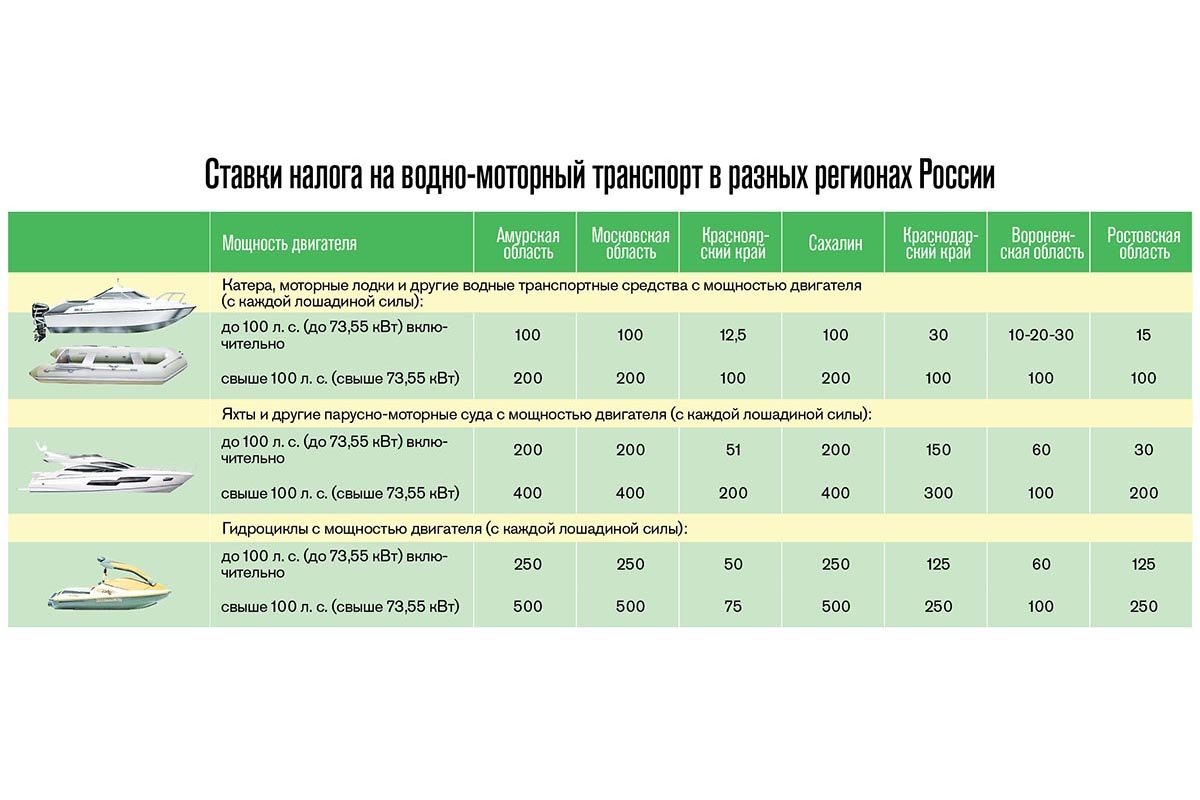

Объектом налогообложения считаются:

- машина и микроавтобус;

- мотоцикл и мотороллер;

- моторная лодка, парусное судно, катер, яхта;

- снегоход, мотосани, гидроцикл.

Какие документы нужны для оформления льготы

Освобождение от транспортного налога по закону предоставляют автоматически. Пенсионный фонд сам сообщит в ФНС, что плательщик — пенсионер, и налог взиматься не будет или дадут скидку. Но если вам продолжают приходить уведомления, соберите пакет документов в налоговую.

Потребуются документы:

- заявление о предоставлении льготы по форме ФНС,

- гражданский паспорт,

- свидетельство ИНН,

- пенсионное удостоверение.

Образец заявления доступен в первом приложении к приказу ФНС

Как пенсионеру получить льготу

Подать заявление пенсионер может одним из способов:

- лично в отделении налоговой,

- через личный кабинет на сайте ФНС,

- через МФЦ. Если рядом с вами есть центр «Мои документы», обратитесь в него — МФЦ примет заявление и передаст в налоговую.

- заказным письмом,

- через представителя по доверенности.

Налоговая рассмотрит заявление за 30 дней и уведомит, что льготу решили предоставить или в ней откажут.

Когда пенсионерам нужно платить транспортный налог

Если в вашем регионе нет льгот или есть только скидка, вы платите налог, как все автомобилисты — ежегодно. Уведомления приходят в бумажных письмах по почте или в личный кабинет на сайте ФНС.

Транспортный налог за прошлый год по закону нужно оплатить до 1 декабря текущего года. В уведомлении есть реквизиты для перечисления денег и QR-код для быстрой оплаты через банк.

Что будет, если забыл заплатить налоги

Штраф. За неуплату налогов ФНС назначает штраф — 20% от суммы. Если докажет, что автовладелец умышленно проигнорировал требование, штраф вырастет до 40% суммы. Налоговая может взыскать эту сумму через суд.

Пени. За каждый день просрочки дополнительно назначат пени — 1/300 от ставки рефинансирования на день уплаты налога.

Как вовремя получать уведомления о начислении транспортного налога

Чтобы получать уведомления вовремя, воспользуйтесь сервисом «Автоналоги».

Запомнить

- По общему правилу пенсионеры обязаны платить транспортный налог, как и другие автовладельцы. Но в большинстве регионов для них есть льготы.

- Налог обычно не платят ветераны, Герои СССР и РФ, инвалиды. Для обычных пенсионеров тоже часто отменяют налог или дают скидку.

- Чтобы оформить льготу, по закону ничего делать не нужно. Но если уведомления все же приходят, заполните заявление и подайте с документами в налоговую. Ответ придет через 30 дней.

- Если в регионе транспортный налог для пенсионеров не отменили полностью, не забывайте платить его до 1 декабря. Подпишитесь на уведомления на «Автоналогах».

Мы используем Cookies

Оставаясь на нашем сайте, вы соглашаетесь с политикой обработки данных.

Кто имеет льготы по транспортному налогу в 2022 — 2023 годах?

Льготы по транспортному налогу — это способ законно сэкономить на его уплате. В данной статье мы расскажем о том, кто имеет право на льготы по транспортному налогу и как их получить. А еще здесь вы найдете заявление на получение льготы.

В данной статье мы расскажем о том, кто имеет право на льготы по транспортному налогу и как их получить. А еще здесь вы найдете заявление на получение льготы.

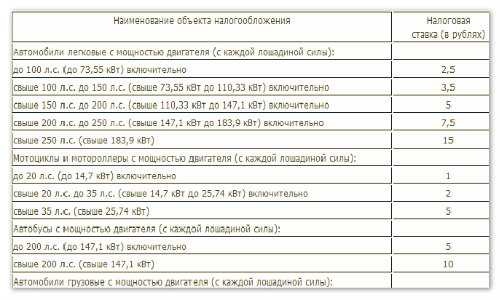

Налоговые льготы на транспортный налог: где искать перечень

Транспортный налог (ТН) — налог региональный, поэтому НК РФ задает только общие рамки налогообложения. Особенности же уплаты могут устанавливать органы власти субъекта РФ своими законами. В том числе они вправе вводить налоговые льготы по транспортному налогу и определять основания для их использования налогоплательщиками — об этом прямо сказано в ст. 356 НК РФ.

Поэтому для того, чтобы выяснить, кто имеет льготы на транспортный налог, нужно обратиться к закону соответствующего региона, найти который можно на сайте ФНС. Но для начала стоит установить, является ли транспортное средство объектом обложения ТН.

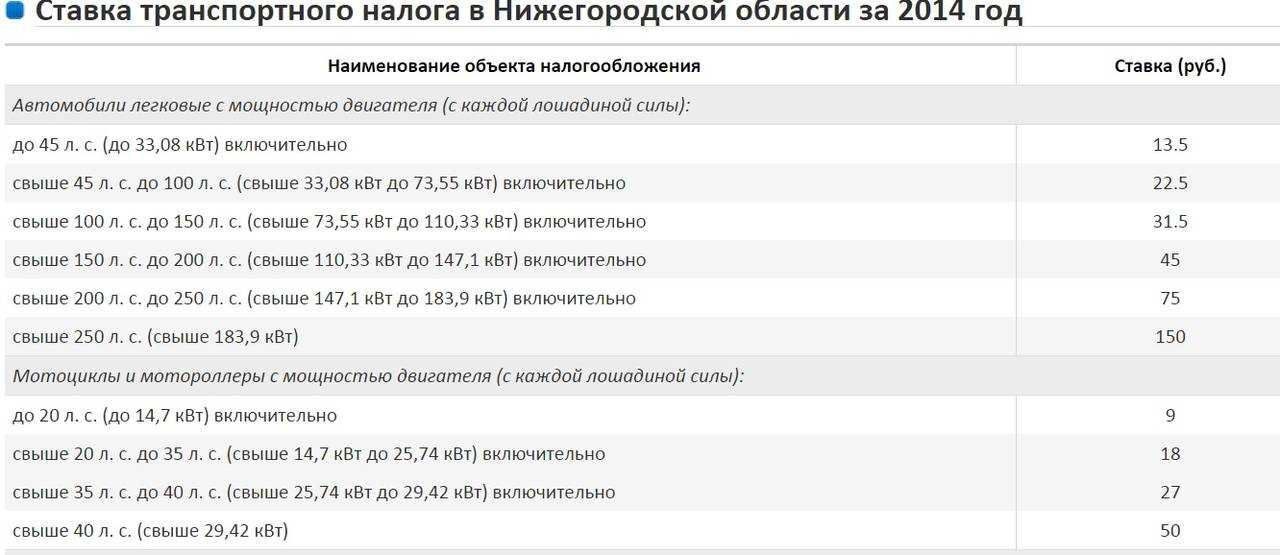

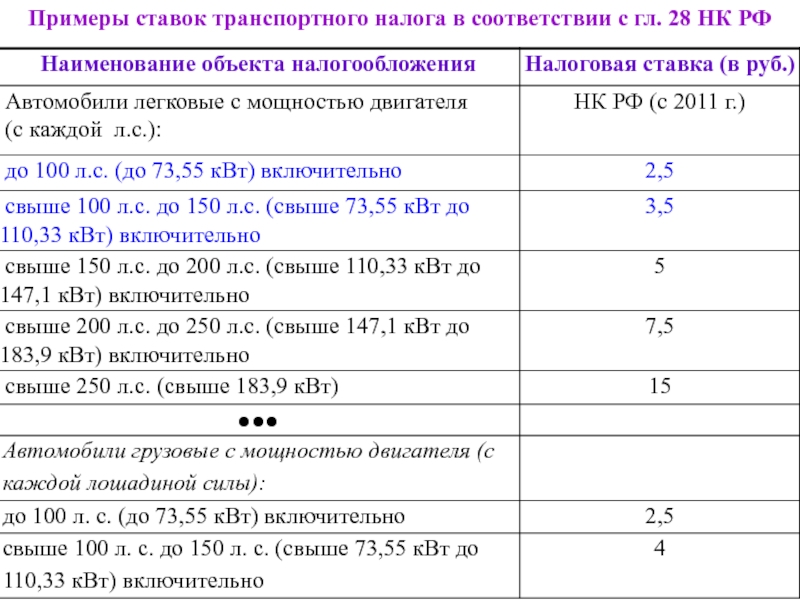

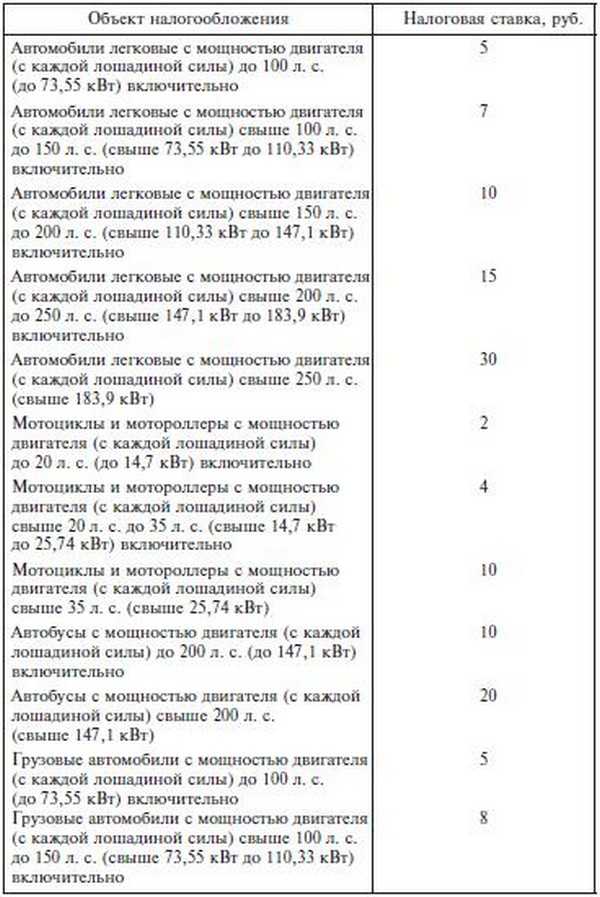

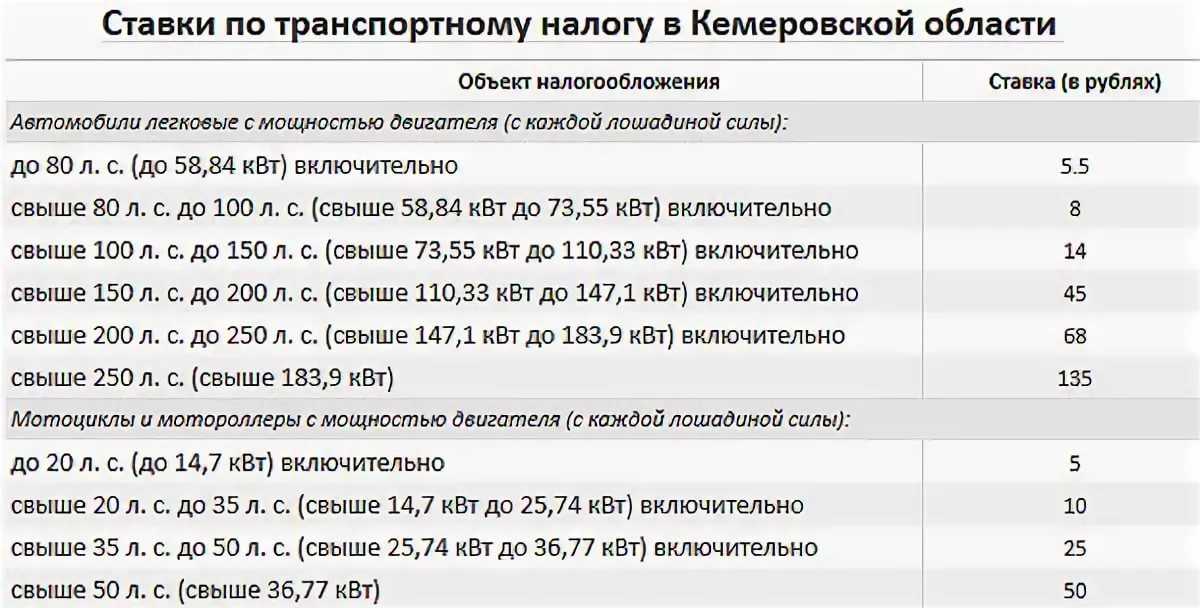

О том, как по регионам может различаться величина ставок налога, читайте в материале «Ставки транспортного налога по регионам — таблица».

Кто освобожден от уплаты транспортного налога по НК РФ

Согласно п. 1 ст. 358 НК РФ, объектом налогообложения ТН признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, а также самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке.

В п. 2 ст. 358 НК РФ приведен перечень ТС, которые не являются объектом налогообложения. Соответственно, их владельцы имеют право на освобождение от транспортного налога. В числе таких объектов:

- автомобили легковые, специально оборудованные для использования инвалидами, а также с мощностью двигателя до 100 лошадиных сил (73,55 кВт), полученные (приобретенные) через органы соцзащиты;

- пассажирские и грузовые морские, речные и воздушные суда, которыми владеют перевозчики;

- тракторы, самоходные комбайны всех марок, специальные автомашины сельхозпроизводителей;

- транспортные средства, находящиеся в розыске, а также ТС, розыск которых прекращен, с месяца начала розыска и до месяца его возврата лицу, на которое оно зарегистрировано.

Факты угона (кражи), возврата транспортного средства подтверждаются документом, выдаваемым уполномоченным органом, или сведениями, полученными налоговыми органами в соответствии со ст. 85 НК РФ.

Факты угона (кражи), возврата транспортного средства подтверждаются документом, выдаваемым уполномоченным органом, или сведениями, полученными налоговыми органами в соответствии со ст. 85 НК РФ.

С 03.07.2016 по 31.12.2018 дополнительно действовала льгота, позволявшая уменьшать налог, начисленный по большегрузам, вплоть до нуля на величину уплаченной в бюджет платы за вред, причиняемый таким транспортом дорогам. Она распространялась как на физлиц (ст. 361.1 НК РФ), так и на юрлиц (п. 2 ст. 362 НК РФ).

Подробнее о вычете читайте в статье «Транспортный налог и система Платон (нюансы)».

Кто освобождается от уплаты транспортного налога региональными законами

Льготы по транспортному налогу регион может вводить как для физических лиц, так и для организаций. В основном они имеют социальную направленность, и к льготникам обычно относят инвалидов, пенсионеров, участников войны, лиц, имеющих госнаграды и т. п. Льготы могут быть предоставлены как в виде полного освобождения от налога, так и в виде снижения ставки.

Установлены ли льготы по транспортному налогу для многодетных семей? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

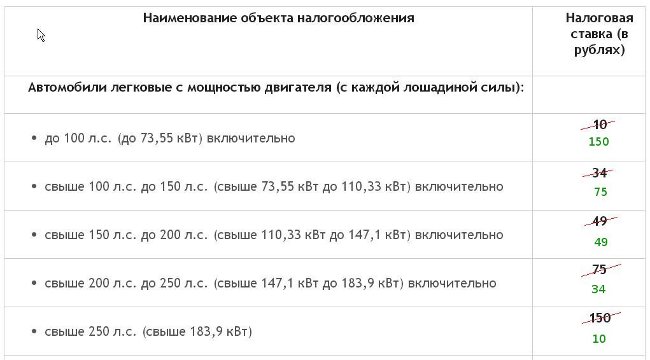

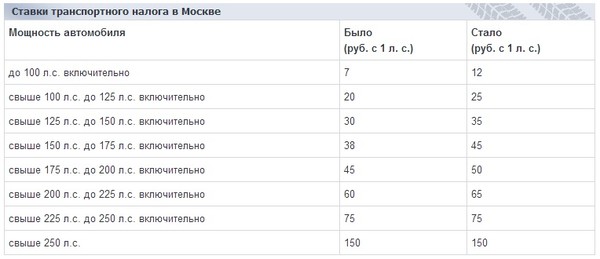

Льготы по уплате транспортного налога (освобождение от уплаты) в Москве

Рассмотрим перечень льготников на примере московского закона о транспортном налоге. В столице порядок уплаты транспортного налога регулирует закон г. Москвы «О транспортном налоге» от 09.07.2008 № 33. Льготам посвящена ст. 4 этого закона.

Согласно этой статье в Москве право на льготы по транспортному налогу в 2021-2022 годах имеют:

- Организации, оказывающие услуги по перевозке пассажиров городским пассажирским транспортом общего пользования, — по транспортным средствам, осуществляющим перевозки пассажиров (кроме такси).

- Резиденты особой экономической зоны технико-внедренческого типа «Зеленоград» — по транспортным средствам, зарегистрированным на них с момента включения в реестр резидентов особой экономической зоны.

- Герои Советского Союза, Герои РФ, граждане, награжденные орденом Славы трех степеней.

- Ветераны и инвалиды ВОВ.

- Ветераны и инвалиды боевых действий.

- Инвалиды I и II групп.

- Бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны.

- Один из родителей (усыновителей), опекун, попечитель ребенка-инвалида.

- Лица, имеющие автомобили легковые с мощностью двигателя до 70 лошадиных сил (51,49 кВт) включительно, — на одно зарегистрированное на них транспортное средство.

- Один из родителей (усыновителей) в многодетной семье.

- Физлица, имеющие право на получение социальной поддержки в соответствии с Законом Российской Федерации «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС» от 15.05.1991 № 1244-1, федеральными законами «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» от 26.

11.1998 № 175-ФЗ и «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне» от 10.01.2002 № 2-ФЗ.

11.1998 № 175-ФЗ и «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне» от 10.01.2002 № 2-ФЗ. - Физлица, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах.

- Физлица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику.

- Организации, признаваемые управляющими компаниями ОЭЗ и осуществляющие деятельность в целях реализации соглашений об управлении ОЭЗ, — в отношении транспортных средств, зарегистрированных на указанные организации, с момента заключения с уполномоченным Правительством РФ федеральным органом исполнительной власти соглашений об управлении особыми экономическими зонами.

Льгота предоставляется сроком на 10 лет, начиная с месяца регистрации транспортного средства.

Льгота предоставляется сроком на 10 лет, начиная с месяца регистрации транспортного средства. - Управляющие компании Международного медицинского кластера и участники проекта, заключившие соглашения об осуществлении проекта с управляющей компанией Международного медицинского кластера и осуществляющие на территории Международного медицинского кластера деятельность по реализации проекта (с 01.01.2018 по 31.12.2027 — ст. 4 закона № 33 в редакции закона г. Москвы о внесении изменений в отдельные законы г. Москвы в сфере налогообложения от 29.11.2017 № 45).

- С 01.01.2020 по 31.12.2024 — лица, имеющие транспортные средства, оснащенные исключительно электрическими двигателями.

Физлицам льготы предоставляются только на одно зарегистрированное на них транспортное средство. При этом следует помнить, что льготы не действуют в отношении автомобилей с мощностью двигателя более 200 л. с. Данное правило не распространяется лишь на родителей многодетной семьи.

Где найти образец заявления на льготу по транспортному налогу

Тот, кто освобожден от транспортного налога, должен заявить об этом в ИФНС и подтвердить свое право на освобождение (снижение) налога.

Форма заявления на льготу по транспортному налогу для физлиц утверждена приказом ФНС России от 14.11.2017 № ММВ-7-21/897@.

Можете увидеть его и бесплатно скачать на нашем сайте по ссылке ниже:

Скачать форму заявления

В заявлении можно выбирать:

- представить документы, подтверждающие право на льготу;

- или только сообщить реквизиты таких документов.

В последнем случае налоговики сами направят запрос туда, где были выданы указанные налогоплательщиком документы-основания, а затем проинформируют заявителя о решении о предоставлении льготы.

Образец заявления на льготу по ТН для физлица вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в пример заполнения документа.

Обратиться с заявлением о предоставлении льготы по имущественным налогам можно в любой налоговый орган, а также через личный кабинет налогоплательщика.

Плательщики — юрлица с 2020 года также подают в ИФНС заявления о льготах (приказ ФНС от 25.07.2019 № ММВ-7-21/377@). Бланк заявления вы можете скачать бесплатно, кликнув по картинке ниже:

льгот Скачать

За периоды до 2020 года льгота отражалась в декларации по транспортному налогу.

Итоги

Льготы по транспортному налогу делятся на федеральные (они перечислены в НК РФ) и региональные (их устанавливают в региональных законах).

О своем праве на льготу необходимо заявить в ИФНС (подать заявление в рекомендуемой налоговиками форме), а также представить подтверждающие документы или сообщить налоговикам их реквизиты.

Источники:

- Налоговый кодекс РФ

- Федеральный закон от 10.

01.2002 № 2-ФЗ

01.2002 № 2-ФЗ - Приказ ФНС России от 25.07.2019 № ММВ-7-21/377@

- Приказ ФНС России от 14.11.2017 № ММВ-7-21/897@

Информация о таможенных пошлинах | Служба таможенного и пограничного контроля США

Что такое таможенная пошлина?

Таможенная пошлина – это тариф или налог, взимаемый с товаров при транспортировке через международные границы. Целью таможенной пошлины является защита экономики каждой страны, жителей, рабочих мест, окружающей среды и т. д. путем контроля потока товаров, особенно ограничительных и запрещенных товаров, в страну и из страны.

Облагаемые пошлиной товары относятся к предметам, за которые может потребоваться уплата таможенной пошлины. Каждое изделие имеет определенную ставку пошлины, которая определяется рядом факторов, в том числе, где вы приобрели изделие, где оно было изготовлено и из чего оно сделано. Кроме того, все, что вы привозите, чего у вас не было, когда вы уезжали из Соединенных Штатов, должно быть «декларировано». Например, вы должны заявить об изменениях, сделанных в другой стране, в костюме, который у вас уже есть, и о любых подарках, которые вы приобрели за пределами Соединенных Штатов. Возвращенные американские товары (AGR) не нужно декларировать, но вы должны быть готовы доказать таможенной и пограничной службе США, что товары являются AGR, или уплатить таможенную пошлину.

Ставка таможенной пошлины в процентах. Этот процент определяется общей покупной стоимостью товаров, оплаченных за границей, и не зависит от таких факторов, как качество, размер или вес. Гармонизированная система тарифов (HTS) предусматривает ставки пошлин практически для всех существующих товаров. CBP использует Аннотированную гармонизированную тарифную сетку Соединенных Штатов (HTSUS), которая представляет собой справочное руководство, в котором указаны применимые тарифные ставки и статистические категории для всех товаров, импортируемых в США

CBP использует Аннотированную гармонизированную тарифную сетку Соединенных Штатов (HTSUS), которая представляет собой справочное руководство, в котором указаны применимые тарифные ставки и статистические категории для всех товаров, импортируемых в США

Магазин беспошлинной торговли Товары, продаваемые в магазине беспошлинной торговли, бесплатны только для страны, в которой расположен этот магазин. Поэтому, если ваши приобретенные товары превышают ваше личное освобождение/разрешение, товары, которые вы приобрели в магазине беспошлинной торговли, будь то в Соединенных Штатах или за границей, будут облагаться таможенной пошлиной при въезде в страну назначения. Товары, приобретенные в магазине беспошлинной торговли американской таможни, также облагаются таможенной пошлиной США, если вы ввозите их в Соединенные Штаты. Например, если вы покупаете алкогольные напитки в магазине беспошлинной торговли в Нью-Йорке перед въездом в Канаду, а затем ввозите их обратно в Соединенные Штаты, они будут облагаться таможенной пошлиной и налогом Службы внутренних доходов (IRT).

Определение таможенной пошлины

Фиксированная ставка будет применяться к предметам, которые облагаются пошлиной, но которые не могут быть включены в ваше личное освобождение, даже если вы не превысили освобождение. Например, алкогольные напитки. Если вы вернетесь из Европы с покупками на сумму 200 долларов, включая два литра спиртных напитков, один литр будет беспошлинным в соответствии с вашим личным пособием / освобождением для возвращающихся резидентов. Другой будет облагаться пошлиной в размере 3 процентов плюс любой подлежащий уплате подоходный налог (IRT).

Совместная декларация — это таможенная декларация, которую могут подать члены семьи, проживающие в одном доме и возвращающиеся в Соединенные Штаты вместе. Эти путешественники могут комбинировать свои покупки, чтобы воспользоваться комбинированной фиксированной ставкой пошлины, независимо от того, кому из членов семьи принадлежит данный предмет. Общая стоимость товаров, облагаемых фиксированной пошлиной для семьи из четырех человек, путешествующих вместе, составит 4000 долларов. Сумма покупок должна быть округлена до ближайшей суммы в долларах.

Сумма покупок должна быть округлена до ближайшей суммы в долларах.

Табачные изделия

Возвращающиеся резиденты могут ввозить табачные изделия только в количествах, не превышающих количество, указанное в личных льготах, на которые имеет право путешественник (не более 200 сигарет и 100 сигар, если они прибывают из страны, не являющейся бенефициаром, и обладают островным владением). ). Любое количество табачных изделий, не разрешенное личным освобождением, подлежит задержанию, конфискации, штрафам, оставлению и уничтожению. Табачные изделия обычно приобретаются в магазинах беспошлинной торговли, на морских перевозчиках, работающих на международном уровне, или в зарубежных магазинах. Эти продукты обычно имеют пометку «Освобождены от налогов. Для использования за пределами США» или «Освобождены от налогов США для использования за пределами США».

Например, возвращающийся резидент имеет право на освобождение от беспошлинной личной пошлины в размере 800 долларов США каждые 31 день, проживая не менее 48 часов за пределами территориальных границ Соединенных Штатов, за исключением Виргинских островов США, в сопредельной стране, в которой действует беспошлинный зоне или свободном порту, оставался за пределами территориальных границ Соединенных Штатов не более 24 часов. Это освобождение включает не более 200 сигарет и 100 сигар:

Это освобождение включает не более 200 сигарет и 100 сигар:

- Если резидент декларирует 400 ранее экспортированных сигарет и доказывает возврат американских товаров (AGR) , резиденту будет разрешено или разрешено вернуть свои AGR, освобожденные от таможенных пошлин.

- Если резидент задекларирует 400 сигарет, из которых 200 являются проверенными СМА или ранее экспортировались, а 200 не СМА или ранее не экспортировались, резиденту будет разрешено вернуть свои 200 ранее экспортированных сигарет без налога и внутреннего подоходного налога (ВНД) в соответствии с его освобождение.

- Освобождение от уплаты табачных изделий доступно каждому взрослому в возрасте 21 года и старше.

Куба:

В декабре 2014 года президент Обама объявил о своем намерении восстановить дипломатические отношения с Кубой. Президент не снял эмбарго против Кубы. В отсутствие демократического или переходного правительства на Кубе снятие эмбарго требует внесения изменений в законодательство. Однако после этого объявления Управление по контролю за иностранными активами Министерства финансов (OFAC) внесло поправки в Положения о контроле за кубинскими активами (CACR), вступившие в силу 16 января 2015 года, разрешающие поездки определенных категорий на Кубу и с Кубы, а также разрешающие определенные импорт и экспорт на Кубу.

Однако после этого объявления Управление по контролю за иностранными активами Министерства финансов (OFAC) внесло поправки в Положения о контроле за кубинскими активами (CACR), вступившие в силу 16 января 2015 года, разрешающие поездки определенных категорий на Кубу и с Кубы, а также разрешающие определенные импорт и экспорт на Кубу.

Все путешественники, в том числе с Кубы, должны соблюдать все применимые законы и правила. Это включает в себя Гармонизированную тарифную сетку США («HTSUS») (2016 г.), ограничения на личные льготы и правила пошлин, распространяемые на нерезидентов и возвращающихся резидентов США.

Лица, подпадающие под юрисдикцию США, имеют право участвовать во всех сделках, включая платежи, необходимые для импорта определенных товаров и услуг, произведенных независимыми кубинскими предпринимателями, как определено Государственным департаментом и указано в разделе 515.582 Государственного департамента. Список раздела 515.582 Государственного департамента США. 17 октября 2016 года Управление по контролю за иностранными активами ослабило ограничения, поэтому уполномоченные путешественники, прибывающие прямо с Кубы, теперь могут ввозить кубинские товары для личного пользования обратно в Соединенные Штаты и претендовать на освобождение для резидентов США (HTSUS 9).804.00.65, что позволяет покупать товары на общую сумму до 800 долларов, а взрослые от 21 года и старше могут включать 1 литр алкоголя, 200 сигарет и 100 сигар). Это освобождение также распространяется на путешественников, прибывающих из любой страны мира с задекларированными кубинскими товарами.

17 октября 2016 года Управление по контролю за иностранными активами ослабило ограничения, поэтому уполномоченные путешественники, прибывающие прямо с Кубы, теперь могут ввозить кубинские товары для личного пользования обратно в Соединенные Штаты и претендовать на освобождение для резидентов США (HTSUS 9).804.00.65, что позволяет покупать товары на общую сумму до 800 долларов, а взрослые от 21 года и старше могут включать 1 литр алкоголя, 200 сигарет и 100 сигар). Это освобождение также распространяется на путешественников, прибывающих из любой страны мира с задекларированными кубинскими товарами.

Задекларированные суммы, превышающие освобождение, облагаются фиксированной ставкой пошлины в размере 4% и любыми применимыми налогами IRS в соответствии с HTSUS 9816.00.20 и 19 CFR 148.101, которые устанавливают ставку пошлины в размере 4% от справедливой розничной стоимости. на товары из страны столбца 2.

В отношении товаров: Государственный департамент в соответствии со статьей 515. 582 Государственного департамента составляет список запрещенных товаров. Размещение в списке означает, что любой перечисленный товар подпадает под определенные разделы и главы HTSUS, которые не подпадают под это исключение.

582 Государственного департамента составляет список запрещенных товаров. Размещение в списке означает, что любой перечисленный товар подпадает под определенные разделы и главы HTSUS, которые не подпадают под это исключение.

В отношении предпринимателей : Кубинское юридическое лицо должно быть частным предприятием, таким как самозанятый предприниматель или другое частное юридическое лицо, не принадлежащее или не контролируемое правительством Кубы. Путешественники, участвующие в этих сделках, должны получить доказательства, свидетельствующие о том, что приобретенные товары были получены от кубинского предпринимателя, как описано выше, и должны быть готовы предоставить такие доказательства властям США по запросу. Доказательства могут включать копию лицензии предпринимателя и/или счет-фактуру и/или заказ на поставку, подтверждающий, что товары были приобретены у конкретного кубинского предпринимателя. Вопрос о том, представляет ли путешественник достаточные доказательства того, что товар подходит для ввоза и что он был куплен у лицензированного независимого кубинского предпринимателя, должен определяться в каждом конкретном случае проверяющим сотрудником CBP.

Импорт в соответствии с Разделом 515.582 (т. е. импорт от лицензированных независимых предпринимателей, не включенных в запрещенный список Государственного департамента) должен соответствовать всем текущим формальным и неофициальным требованиям таможенного и пограничного контроля США (CBP), если применимо. Это означает, что, несмотря на отсутствие ограничения стоимости товаров, которые могут быть импортированы в соответствии с этим положением, необходимо учитывать применимые пошлины в HTSUS.

В частности, HTSUS 9804.00.65 разрешает беспошлинный ввоз предметов личного пользования из страны, указанной в колонке 2, если справедливая розничная стоимость таких товаров составляет менее 800 долларов США. См. также 19 C.F.R. 148.33. HTSUS 9816.00.20 устанавливает ставку пошлины в размере 4% от справедливой розничной стоимости для предметов личного пользования стоимостью менее 1000 долларов США, импортируемых из страны, указанной в столбце 2. Таким образом, любые предметы, ввозимые в соответствии с этим разделом для личного пользования стоимостью менее 800 долларов США, могут быть ввезены беспошлинно, а любые предметы, ввозимые для личного использования стоимостью от 800 до 1800 долларов США, будут облагаться фиксированной ставкой пошлины в размере 4%. Любые предметы стоимостью более 1800 долларов США, независимо от того, предназначены ли они для личного использования, подлежат регистрации и должны быть классифицированы, оценены и обложены налогом надлежащим образом в соответствии с конкретными ставками столбца 2 HTSUS. См. также 19 C.F.R. 148.101 и 148.102. Любой коммерческий ввоз, т. е. не для личного использования, подлежит ввозу и уплате применимых пошлин, сборов и налогов.

Любые предметы стоимостью более 1800 долларов США, независимо от того, предназначены ли они для личного использования, подлежат регистрации и должны быть классифицированы, оценены и обложены налогом надлежащим образом в соответствии с конкретными ставками столбца 2 HTSUS. См. также 19 C.F.R. 148.101 и 148.102. Любой коммерческий ввоз, т. е. не для личного использования, подлежит ввозу и уплате применимых пошлин, сборов и налогов.

Хотя эти пересмотренные правила могут облегчить определенные поездки и торговлю с Кубой, все другие законы и правила, применимые к международным поездкам и ввозу/вывозу товаров, остаются в полной силе. Это означает, что должны быть соблюдены и полностью соблюдены все требования агентства Соединенных Штатов, применимые к конкретному импорту, такие как правила Управления по санитарному надзору за качеством пищевых продуктов и медикаментов, Комиссии по безопасности потребительских товаров и Службы инспекции здоровья животных и растений.

Алкогольные напитки

Один американский литр (33,8 жидких унций) алкогольных напитков может быть включен в вашу личную льготу для возвращающихся резидентов, если:

- Вам не менее 21 года.

- Он предназначен исключительно для вашего личного использования, а не для продажи.

- Это не нарушает законов штата, в который вы прибываете.

Федеральные правила и правила штата позволяют вам беспошлинно ввозить один литр алкогольных напитков для личного употребления. Тем не менее, штаты могут разрешить вам ввозить более одного литра, но вам придется заплатить любые применимые таможенные пошлины и IRT.

Хотя федеральные правила не устанавливают ограничений на количество алкоголя, которое вы можете ввозить сверх суммы личного освобождения, необычные количества могут вызвать подозрения, что вы ввозите алкоголь для других целей, например, для перепродажи. Сотрудники CBP обеспечивают соблюдение законов, правил и положений Бюро по алкоголю, табаку, огнестрельному оружию и взрывчатым веществам (ATF) и уполномочены на месте определять, что импорт осуществляется в коммерческих целях. Если такое решение принято, вам может потребоваться получить разрешение и подать официальную заявку на ввоз алкоголя до того, как алкоголь будет выпущен. Если вы намерены ввезти значительное количество алкоголя для личного употребления, вам следует связаться с портом въезда в США (POE), через который вы будете повторно въезжать, и заранее договориться о ввозе.

Если вы намерены ввезти значительное количество алкоголя для личного употребления, вам следует связаться с портом въезда в США (POE), через который вы будете повторно въезжать, и заранее договориться о ввозе.

Кроме того, законы штата могут ограничивать количество алкоголя, которое можно ввозить без лицензии. Если вы прибываете в штат, в котором есть ограничения на количество алкоголя, которое вы можете ввозить без лицензии, CBP будет обеспечивать соблюдение закона этого штата, даже если он может быть более строгим, чем федеральные правила. Мы рекомендуем вам узнать у правительства штата об их ограничениях на количество, разрешенное для личного ввоза, и о дополнительных налогах штата, которые могут применяться. В идеале эту информацию следует получить до поездки.

Вкратце, как для алкоголя, так и для сигарет количество, подпадающее под действие беспошлинной торговли, может быть включено в вашу личную льготу на сумму 800 или 1600 долларов США для возвращающихся резидентов, как и любая другая покупка. Но, в отличие от других видов товаров, суммы, выходящие за рамки обсуждаемых здесь беспошлинных товаров, облагаются налогом, даже если вы не превысили или даже не выполнили свое личное освобождение. Например, ваше освобождение составляет 800 долларов, и вы возвращаете три литра вина и ничего больше, два из этих литров будут облагаться пошлиной и налогом IR. Федеральный закон запрещает пересылку алкогольных напитков частным лицам по почте в Соединенных Штатах.

Но, в отличие от других видов товаров, суммы, выходящие за рамки обсуждаемых здесь беспошлинных товаров, облагаются налогом, даже если вы не превысили или даже не выполнили свое личное освобождение. Например, ваше освобождение составляет 800 долларов, и вы возвращаете три литра вина и ничего больше, два из этих литров будут облагаться пошлиной и налогом IR. Федеральный закон запрещает пересылку алкогольных напитков частным лицам по почте в Соединенных Штатах.

Как оплатить таможенную пошлину

Если вы должны уплатить таможенную пошлину, вы должны оплатить ее до завершения обработки вашего CBP. Вы можете оплатить его любым из следующих способов:

- Только в валюте США.

- Личный чек на точную сумму, выписанный в банке США и подлежащий оплате Таможенной и пограничной службе США. Вы должны предъявить удостоверение личности, например, паспорт или водительские права США. CBP не принимает чеки с индоссаментами третьих лиц.

- Государственный чек, денежный перевод или дорожный чек, если сумма не превышает причитающуюся пошлину более чем на 50 долларов.

В некоторых пунктах/POE вы можете оплачивать пошлины кредитными картами MasterCard или VISA.

Повышенные пошлины

Товары из определенных стран

В соответствии с так называемыми полномочиями «301» Соединенные Штаты могут вводить гораздо более высокие, чем обычно, ставки пошлин на товары из определенных стран. В настоящее время Соединенные Штаты ввели 100-процентную пошлину на некоторые товары из Австрии, Бельгии, Дании, Финляндии, Франции, Федеративной Республики Германии, Греции, Ирландии, Италии, Люксембурга, Нидерландов, Португалии, Испании, Швеции и других стран. Украина. Если вы должны вернуть с собой какой-либо из этих продуктов в большем количестве, чем подпадает под ваше освобождение или фиксированную ставку пошлины (см. ниже), вы заплатите столько же пошлины, сколько вы заплатили за продукт или продукты.

В то время как большинство перечисленных товаров не относятся к типу товаров, которые путешественники будут покупать в количествах, достаточных для превышения их льготы, бриллианты из Украины облагаются 100-процентной пошлиной и могут легко превысить сумму льготы.

Информацию о странах, в которых могут взиматься пошлины выше обычных, можно найти на веб-сайте Министерства торговли.

Страны со свободными или сниженными ставками таможенных пошлин

Соединенные Штаты предоставляют льготы по уплате таможенных пошлин, т. е. условно бесплатные или с учетом сниженных ставок, определенным назначенным развивающимся странам-бенефициарам в рамках торговой программы, называемой Всеобщей системой преференций ( ВСП). Некоторые продукты, которые в противном случае не облагались бы пошлиной, не облагаются налогом, если они полностью являются продуктом роста, продуктом или производством страны-бенефициара ВСП. Посетите веб-сайт Торгового представителя США для получения дополнительной информации о GSP.

Аналогично:

- Многие товары из стран Карибского бассейна и Анд освобождаются от пошлин в соответствии с Инициативой Карибского бассейна (CBI), Законом о торговом партнерстве Карибского бассейна, Законом о торговых преференциях Анд и Законом о содействии торговле Анд и искоренении наркотиков.

- Многие товары из определенных стран Африки к югу от Сахары освобождены от пошлин в соответствии с Законом о росте и возможностях Африки.

- Большинство продуктов из Израиля, Иордании, Чили и Сингапура также может ввозиться в Соединенные Штаты либо беспошлинно, либо по сниженной ставке в соответствии с соглашениями о свободной торговле США с этими странами.

- Североамериканское соглашение о свободной торговле (НАФТА) вступило в силу в 1994 году. Если вы возвращаетесь из Канады или Мексики , ваши товары имеют право на бесплатную или сниженную ставку пошлины, если они были выращены, изготовлены или произведены в Канаде или Мексике. , как это определено Законом.

Дополнительную информацию об этих специальных торговых программах можно найти на веб-сайте CBP.

Предметы домашнего обихода и личные вещи – Руководство по уплате таможенных пошлин

Предметы домашнего обихода, включенные условно, не облагаются пошлиной. К ним относятся такие предметы, как мебель, ковры, картины, посуда, стереосистемы, постельное белье и аналогичные предметы домашнего обихода; инструменты торговли, профессиональные книги, орудия и инструменты.

К ним относятся такие предметы, как мебель, ковры, картины, посуда, стереосистемы, постельное белье и аналогичные предметы домашнего обихода; инструменты торговли, профессиональные книги, орудия и инструменты.

Вы можете беспошлинно ввозить приобретенные за границей предметы домашнего обихода, если:

- Вы пользовались ими за границей не менее одного года.

- Они не предназначены для каких-либо других лиц или для продажи.

Для таможенных целей одежда, ювелирные изделия, фотооборудование, портативные радиоприемники и транспортные средства считаются личными вещами и не могут быть ввезены беспошлинно в качестве предметов домашнего обихода. Однако пошлина обычно не взимается с личных вещей старше одного года. Все автомобили подлежат пошлине.

Пересылка и отправка товаров – Руководство по таможенным пошлинам

Покупки без сопровождения – это товары, которые вы купили в поездке и которые отправляются вам по почте или доставляются вам в США. Другими словами, вы не везете товар с собой, когда возвращаетесь. Если ваши несопровождаемые покупки совершены на территории островного владения (IP) или в стране, входящей в Инициативу Карибского бассейна (CBI), и ввозятся в течение 30 дней и отправляются непосредственно из этих мест в Соединенные Штаты, вы можете указать их следующим образом:

Другими словами, вы не везете товар с собой, когда возвращаетесь. Если ваши несопровождаемые покупки совершены на территории островного владения (IP) или в стране, входящей в Инициативу Карибского бассейна (CBI), и ввозятся в течение 30 дней и отправляются непосредственно из этих мест в Соединенные Штаты, вы можете указать их следующим образом:

- Товары на сумму до 1600 долларов будут ввозиться беспошлинно при вашем личном освобождении, если товары принадлежат интеллектуальной собственности.

- Товары на сумму до 800 долларов будут ввозиться беспошлинно, если они из страны CBI или Анд.

- Любая дополнительная сумма до 1000 долларов США в товарах будет облагаться пошлиной по фиксированной ставке (3%).

Чтобы воспользоваться освобождением от уплаты таможенных пошлин для несопровождаемых туристических покупок (почтовых/доставочных) из страны IP или CBI:

Шаг 1. В месте и во время покупки попросите продавца придержать ваш товар до вы отправляете ему или ей копию формы CBP 255 (декларация о несопровождаемых предметах), которая должна быть прикреплена к посылке при ее отправке.

Шаг 2. (a) В форме декларации (Форма CBP 6059B) перечислите все, что вы приобрели в поездке и сопровождаете вас. Вы также должны заполнить отдельную форму декларации о несопровождаемых предметах (форма CBP 255) для каждой посылки или контейнера, которые будут отправлены вам после прибытия в Соединенные Штаты. Эта форма может быть доступна там, где вы совершаете покупку. Если нет, вы можете найти форму на веб-сайте CBP.

Шаг 3. Когда вы вернетесь в Соединенные Штаты, сотрудник CBP: (a) взимает таможенные пошлины и все налоги, причитающиеся с товаров, подлежащих пошлине, которые вы привезли с собой; (b) сверить свой список несопровождаемых товаров с вашими товарными чеками; (c) подтвердите свою форму CBP 255, чтобы определить, являются ли ваши покупки беспошлинной в соответствии с вашим личным освобождением (1600 или 800 долларов США) или облагаются ли покупки фиксированной ставкой пошлины.

Шаг 4. Вам будут возвращены две копии формы CBP 255, состоящей из трех частей. Отправьте желтую копию формы CBP 255 иностранному владельцу магазина или продавцу, у которого вы купили, а другую копию сохраните для своих записей.

Отправьте желтую копию формы CBP 255 иностранному владельцу магазина или продавцу, у которого вы купили, а другую копию сохраните для своих записей.

Шаг 5. Когда продавец получит вашу форму CBP 255, он или она должны поместить ее в конверт и надежно прикрепить конверт к внешней обертке пакета или контейнера. Продавец также должен пометить каждую посылку как «Покупка без сопровождения». Пожалуйста, помните, что к каждому пакету или контейнеру должна быть приложена собственная форма CBP 255 , что является наиболее важным шагом для получения льгот, разрешенных в соответствии с этой процедурой.

Шаг 6. Если ваша посылка была отправлена по почте, Почтовая служба США доставит ее после прохождения таможни. Если вы должны оплатить пошлину, Почтовая служба взимает пошлину вместе с платой за почтовые услуги. Если грузовая служба перевозит вашу посылку, они уведомят вас о ее прибытии, и вы должны пойти в их офис, где находится посылка, и пройти процедуру ввода CBP. Если вы должны оплатить пошлину или налог, вам нужно будет оплатить их в это время, чтобы обеспечить выпуск товаров. Вы также можете нанять таможенного брокера, который сделает это за вас. Однако имейте в виду, что таможенные брокеры являются частными предприятиями и не являются сотрудниками CBP, и они взимают плату за свои услуги.

Если вы должны оплатить пошлину или налог, вам нужно будет оплатить их в это время, чтобы обеспечить выпуск товаров. Вы также можете нанять таможенного брокера, который сделает это за вас. Однако имейте в виду, что таможенные брокеры являются частными предприятиями и не являются сотрудниками CBP, и они взимают плату за свои услуги.

Если грузовые или экспресс-посылки из вашей поездки приземлились в США до вашего возвращения и вы не приняли меры для их получения, CBP разрешит их размещение на приписном таможенном складе общего порядка или в общественном хранилище через 15 дней (дни для скоропортящихся, легковоспламеняющихся , взрывчатые вещества). Это хранение и все другие связанные с этим расходы (транспортировка, демередж, обработка) будут на ваш риск и за ваш счет. Если товары не будут востребованы в течение шести месяцев, они будут проданы с аукциона.

В соответствии с правилами Почтовой службы США посылки, отправленные по почте и не востребованные в течение 30 дней с даты прибытия в США, будут возвращены отправителю, если не будет опротестована сумма пошлины.

Стандарты выбросов CO₂ для легковых автомобилей и фургонов

На легковые автомобили и фургоны («легкие коммерческие автомобили») приходится около 12 % и 2,5 % от общего объема выбросов двуокиси углерода в ЕС (CO 2 ), что является основной парниковый газ.

1 января 2020 года вступил в силу Регламент (ЕС) 2019/631, устанавливающий стандарты выбросов CO 2 для новых легковых автомобилей и фургонов. Он заменил и отменил прежний Регламент (ЕС) 443/2009.(легковые автомобили) и (ЕС) 510/2011 (фургоны).

Регламент устанавливает целевые показатели выбросов CO 2 для всего парка автомобилей ЕС, применяемые с 2020, 2025 и 2030 годов, и включает механизм стимулирования использования транспортных средств с нулевым и низким уровнем выбросов.

Поскольку новая цель начала применяться в 2020 году, средние выбросы CO2 от новых легковых автомобилей, зарегистрированных в Европе, снизились на 12% по сравнению с предыдущим годом, а доля электромобилей утроилась.

14 июля 2021 года Европейская комиссия приняла ряд законодательных предложений, в которых излагается, как она намерена достичь климатической нейтральности в ЕС к 2050 году, включая промежуточную цель — чистое сокращение выбросов парниковых газов не менее чем на 55% к 2030 году. Пакет предлагает пересмотреть несколько частей климатического законодательства ЕС, в том числе ЕС ETS, Регламент распределения усилий, законодательство о транспорте и землепользовании, определяя в реальном выражении способы, которыми Комиссия намерена достичь климатических целей ЕС в рамках Европейского зеленого соглашения.

Преимущества

Регламент (ЕС) 2019/631 будет:

- способствовать выполнению обязательств ЕС по Парижскому соглашению,

- снизить расходы на потребление топлива для потребителей,

- усилить конкурентоспособность автомобильной промышленности ЕС и стимулировать работа.

Целевые уровни

Целевые показатели (2020-2024 гг.

)

)На период 2020-2024 гг. Регламент (ЕС) 2019/631 подтверждает целевые показатели выбросов CO для всего парка автомобилей ЕС 2 , установленные в соответствии с Правилами (ЕС) № 443/ 2009 г.и (ЕС) № 510/2011.

- Легковые автомобили: 95 г CO 2 /км

- Фургоны: 147 г CO 2 /км

Эти целевые уровни относятся к процедуре испытаний на выбросы NEDC. Начиная с 2021 года целевые показатели выбросов для производителей будут основываться на новой процедуре испытаний на выбросы WLTP.

Конкретные целевые показатели выбросов устанавливаются ежегодно для каждого производителя. Эти целевые показатели основаны на целевых показателях всего автопарка ЕС и учитывают среднюю массу новых автомобилей производителя, зарегистрированных в данном году, с использованием кривой предельного значения. Это означает, что производителям более тяжелых автомобилей разрешены более высокие средние выбросы, чем производителям более легких автомобилей. Кривая построена таким образом, чтобы были достигнуты целевые показатели средних выбросов по всему автопарку ЕС.

Кривая построена таким образом, чтобы были достигнуты целевые показатели средних выбросов по всему автопарку ЕС.

Для производителей легковых автомобилей 2020 год является поэтапным: конкретные цели по выбросам будут применяться только к 95% новых автомобилей с наименьшим уровнем выбросов в их парке.

Цели (2025–2030)

Начиная с 2025 и 2030 годов, Регламент (ЕС) 2019/631 устанавливает более строгие целевые показатели выбросов CO 2 для всего парка автомобилей ЕС, которые определяются как процентное снижение по сравнению с начальными точками 2021 года. .

- Автомобили: снижение на 15% с 2025 г. и снижение на 37,5% с 2030 г.

- Фургоны: снижение на 15 % с 2025 г. и на 31 % с 2030 г.

Ежегодные конкретные целевые показатели выбросов каждого производителя будут основываться на этих целевых показателях для всего парка ЕС с учетом средней испытательной массы вновь зарегистрированных транспортные средства.

Механизм поощрения автомобилей с нулевым и низким уровнем выбросов (ZLEV)

В период с 2020 по 2022 год действует система суперкредитов для легковых автомобилей с выбросами менее 50 г CO 2 /км (NEDC). Эти автомобили учитываются несколько раз для расчета средних удельных выбросов производителя:

Эти автомобили учитываются несколько раз для расчета средних удельных выбросов производителя:

- как 2 автомобиля в 2020 году

- как 1,67 автомобиля в 2021 году

- как 1,33 автомобиля в 2022 году. кредиты установлены в размере 7,5 г/км на производителя автомобилей в течение трех лет. Для фургонов не существует системы суперкредитов.

С 2025 года вводится другая система кредитования ZLEV как для производителей автомобилей, так и для фургонов. Это позволяет смягчить конкретные целевые показатели выбросов производителя, если его доля новых ZLEV (автомобилей с выбросами от 0 до 50 г CO 2 /км (WLTP)), зарегистрированных в данном году, превышает следующие эталона :

- Легковые автомобили: 15% ZLEV с 2025 г. и 35% ZLEV с 2030 г.

- Фургоны: 15% ZLEV с 2025 г. и 30% ZLEV с 2030 г. на

Превышение контрольного показателя ZLEV на один процентный пункт повысит целевой показатель производителя по CO 2 (в г CO 2 /км) на один процент.

Целевое ослабление ограничено максимум 5%, чтобы гарантировать экологическую целостность Регламента.

Целевое ослабление ограничено максимум 5%, чтобы гарантировать экологическую целостность Регламента.Для расчета доли ZLEV в автопарке производителя применяется правило учета. Это придает больший вес ZLEV с меньшими выбросами CO 2 .

Штрафы за избыточные выбросы

Если средние выбросы CO 2 автопарка производителя превышают его конкретный целевой показатель выбросов в данном году, производитель должен заплатить — за каждый из своих автомобилей, недавно зарегистрированных в этом году, — превышение в размере надбавка за выбросы в размере 95 евро за г/км превышения целевого показателя.

Объединение в пулы

Производители могут объединяться и действовать сообща для достижения поставленных целей по выбросам. При формировании такого пула производители должны соблюдать нормы закона о конкуренции. Объединение производителей автомобилей и фургонов невозможно.

Исключения

Производители, выпускающие менее 1 000 легковых автомобилей или менее 1 000 фургонов, вновь зарегистрированных в ЕС в год, освобождаются от соблюдения конкретных целевых показателей выбросов, если они добровольно не подают заявки на отступления.

Отступления

Производители могут подать заявку на отступление от своих конкретных целей по выбросам при следующих условиях:

- Мелкосерийный производитель (ответственный за менее 10 000 автомобилей или менее 22 000 фургонов, вновь зарегистрированных в год) может предложить свою собственную цель отступления, основанную на критериях, установленных в Регламенте.

- Нишевый производитель автомобилей (отвечающий за регистрацию от 10 000 до 300 000 новых автомобилей в год) может подать заявку на отступление до 2028 года включительно. В период с 2020 по 2024 год цель отступления должна соответствовать сокращению на 45% по сравнению со средним уровнем выбросов в 2007 году. В период с 2025 по 2028 год цель отступления будет на 15% ниже цели отступления к 2021 году.

Дополнительную информацию можно найти здесь.

Эко-инновации

Для поощрения эко-инноваций производители могут получать кредиты на выбросы для транспортных средств, оснащенных инновационными технологиями, для которых невозможно продемонстрировать полную экономию CO 2 во время утверждения их типа.

Производитель должен продемонстрировать эту экономию на основе независимо проверенных данных. Максимальные выбросы для этих эко-инноваций на одного производителя составляют 7 г CO 2 /км в год.

С 2025 года повышение эффективности систем кондиционирования воздуха также станет экологически инновационными технологиями.

Дополнительную информацию можно найти здесь.

Проверка в процессе эксплуатации

Производители обязаны обеспечить соответствие выбросов CO 2 , указанных в сертификатах соответствия их транспортных средств, выбросам CO 2 находящихся в эксплуатации транспортных средств.

Органы по утверждению типа проверят это соответствие в выбранных транспортных средствах, а также наличие каких-либо стратегий, искусственно улучшающих характеристики транспортного средства в ходе испытаний для утверждения типа.

На основании полученных результатов органы по утверждению типа обеспечивают исправление сертификатов соответствия и могут принимать дополнительные меры, предусмотренные Положением об утверждении типа.

Органы по утверждению типа сообщают о любых отклонениях в Комиссию, которая принимает их во внимание при расчете средних удельных выбросов производителя.

Подробные правила реализации этой меры находятся в стадии подготовки.

Дополнительную информацию можно найти здесь.

Реальные выбросы

Для оценки репрезентативности выбросов CO 2 и потребления топлива или энергии, определенных при утверждении типа, а также для предотвращения увеличения разрыва между испытанными выбросами в лабораторных и реальных выбросах Комиссия будет собирать реальные данные об автомобилях и фургонах, начиная с тех транспортных средств, которые поступят на рынок в 2021 году. Эти данные будут собираться с помощью бортовых устройств контроля расхода топлива (OBFCM).

Дополнительную информацию можно найти здесь.

Документация

Законодательство

- Регламент (ЕС) 2019/631, устанавливающий стандарты CO 2 для новых автомобилей и фургонов (объединенная версия)

- Предложение Комиссии

- Оценка воздействия (часть 1 и часть 2) и краткое изложение

- Вопросы и ответы по предложению

- Консультации с заинтересованными сторонами

- Технический документ о более высоких уровнях целевых показателей и ZLEV и Техническое обновление

Brexit

- Уведомление для заинтересованных сторон (пересмотрено 18 декабря 2020 г.

)

)

Мониторинг CO

2 CO 2 Выбросы от автомобилей и фургонов и реальные значения потребления топлива или энергии - Уведомление Комиссии C/2017/3563 – Руководство по мониторингу и представлению данных о новых легковых автомобилях

- Дополнительная информация о мониторинге CO 2 (рекомендации, схемы отчетности, список производителей)

- CO 2 Средство просмотра данных — автомобили (Европейское агентство по охране окружающей среды)

- CO 2 Средство просмотра данных — фургоны (Европейское агентство по охране окружающей среды)

- CO 2 Мониторинговые решения и отчеты

Премия за превышение выбросов

- Решение Комиссии 2012/100/ЕС – Способ взимания премии (автомобили)

- Решение Комиссии 2012/99/ЕС – Способ взимания премии (фургоны)

Отступления

- Регламент Комиссии (ЕС) № 63/2011 – Положения о применении отступления для легковых автомобилей (объединенная версия)

- Уполномоченный Регламент 114 Комиссии /2013 — Положения к заявке на отступление для фургонов (объединенная версия)

- Дополнительная информация об отступлениях (часто задаваемые вопросы, шаблон заявления, решения)

- Заявление о конфиденциальности (легковые автомобили и фургоны)

Создание пулов

- Дополнительная информация о пулах (список пулов, призывы к открытым пулам, шаблоны деклараций, часто задаваемые вопросы)

Эко-инновации

- Исполнительный регламент Комиссии (ЕС) № 725/2011 — Процедура утверждения и сертификация экоинноваций для легковых автомобилей (сводная версия)

- Исполнительный регламент Комиссии (ЕС) № 427/2014 — Порядок утверждения и сертификации экоинноваций для фургонов (сводная версия)

- Дополнительная информация об эко-инновациях (технические рекомендации, приложения, решения, список эко-инноваций)

Корректировка M0

- Автомобили: Средняя масса (2017-2018-2019): Регламент, делегированный Комиссией (ЕС) 2021/ 1961

- Фургоны: Средняя масса (2016-2017-2018): Регламент, делегированный Комиссией (ЕС) 2020/1590

- Предыдущие корректировки значения M0 1153 — Методика определения корреляционных параметров для легковых автомобилей (сводная версия)

- Исполнительный регламент Комиссии (ЕС) № 2017/1152 — Методика определения параметров корреляции для автомобилей (объединенная версия)

- Инструмент корреляции CO2MPAS

- Примечание о поэтапном отказе от процедуры корреляции

Другие ссылки

- Экспертная группа Комиссии по CO 2 от дорожных транспортных средств (легких транспортных средств)

Исследования

Исследования в поддержку работы по внедрению

- 10/2019- Подготовка к сбору и мониторингу реальных данных о потреблении топлива для легковых и грузовых автомобилей

Исследования в поддержку оценки воздействия 2017 года

- Оценка воздействия выбранных вариантов регулирования выбросов CO2 от новых легковых автомобилей и фургонов после 2020 г.

Факты угона (кражи), возврата транспортного средства подтверждаются документом, выдаваемым уполномоченным органом, или сведениями, полученными налоговыми органами в соответствии со ст. 85 НК РФ.

Факты угона (кражи), возврата транспортного средства подтверждаются документом, выдаваемым уполномоченным органом, или сведениями, полученными налоговыми органами в соответствии со ст. 85 НК РФ.

11.1998 № 175-ФЗ и «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне» от 10.01.2002 № 2-ФЗ.

11.1998 № 175-ФЗ и «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне» от 10.01.2002 № 2-ФЗ. Льгота предоставляется сроком на 10 лет, начиная с месяца регистрации транспортного средства.

Льгота предоставляется сроком на 10 лет, начиная с месяца регистрации транспортного средства. 01.2002 № 2-ФЗ

01.2002 № 2-ФЗ

Целевое ослабление ограничено максимум 5%, чтобы гарантировать экологическую целостность Регламента.

Целевое ослабление ограничено максимум 5%, чтобы гарантировать экологическую целостность Регламента.

)

)